【大河报·大河财立方】(记者 裴熔熔 徐曼丽 席韶阳)“受疫情影响无法按时还贷款怎么办?”

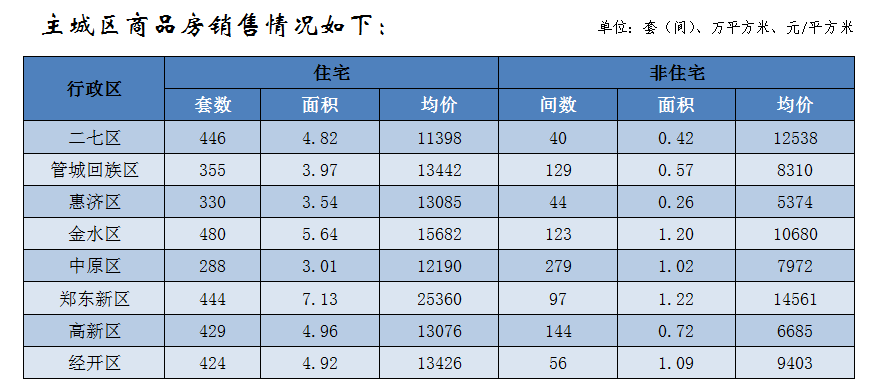

(资料图片仅供参考)

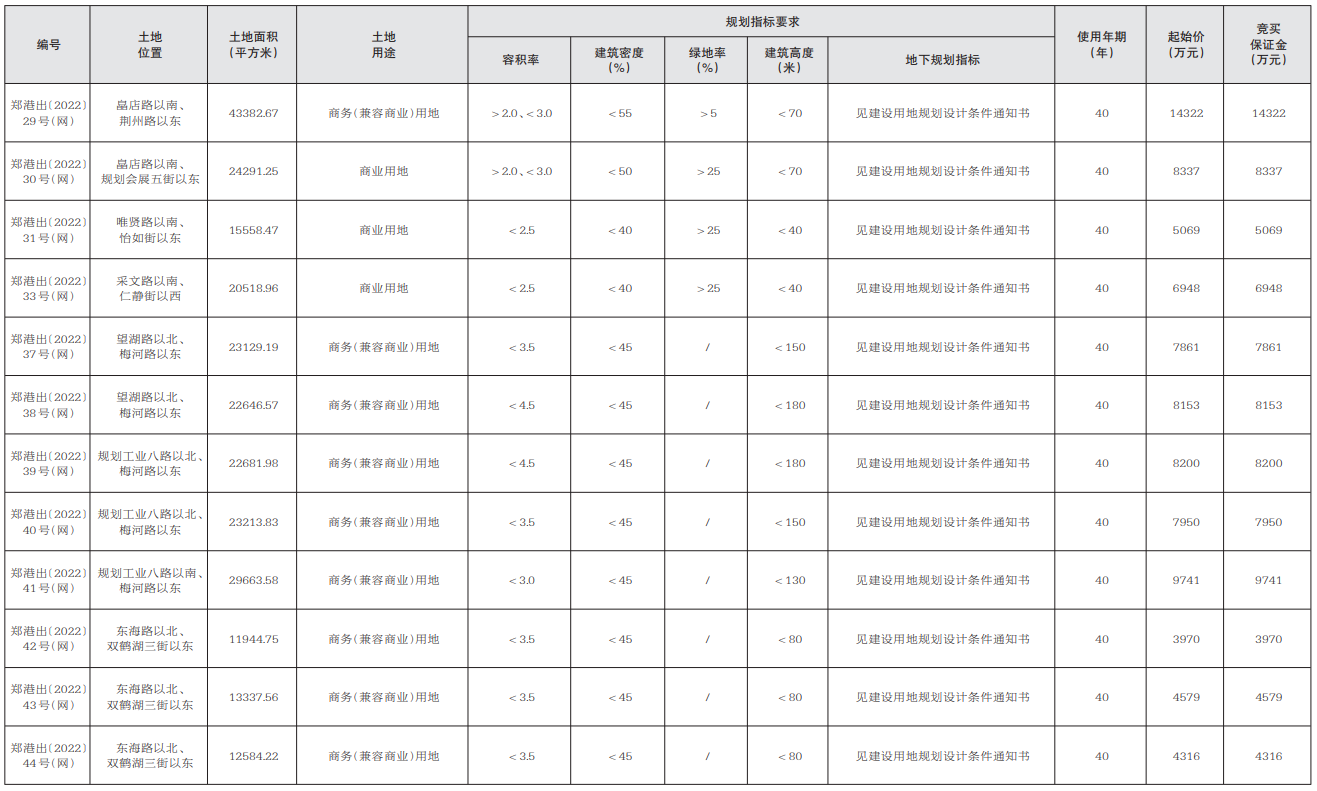

(资料图片仅供参考)

在严峻复杂的疫情形势下,正常还贷成了不少企业及个人的难题,延期还贷相关政策是否持续,成为社会关注的热点。

针对上述问题,大河财立方致电银行客服,对河南省内21家银行进行了详细咨询,具体情况梳理如下,供各企业及个人参考。

据了解,目前各行的延期还贷政策均在持续,部分银行扶持力度进一步加大,符合条件的企业及个人可通过服务热线、联系客户经理等多种渠道咨询与申请。办理时以各行实际政策为准。

特别提醒:多数银行提供的延期还贷,是指宽限期结束后,一次性偿还本息。例如若一个月应还本息为5000元,可延期还贷3个月,则到3个月后需一次性偿还15000元。对于延期期间产生的利息,根据不同情形,部分银行不会收取,部分银行或会要求补缴少额罚息。对于是否上征信,也存在不同情形。在此提醒各企业及个人,向银行咨询时留意。

国有大行(6家):

工商银行(客服电话:95588):疫情下这四类客户可以申请贷款延期,即针对因感染新冠肺炎疫情住院治疗或隔离人员、参加疫情防控工作人员、疫情防控需要隔离观察的人员以及受疫情影响暂时失去收入来源的客户。符合这四类客户的具体延期时间以及申请材料可以通过工行手机银行“我的贷款”办理延期申请,也可以通过当地经办支行向客户经理或贷款行咨询。

农业银行(客服电话:95599):因为郑州疫情影响,有需要延期的客户,可以致电客服电话咨询,或者联系当地经办支行及客户经理,符合条件后提供相应资料进行延期。

中国银行(客服电话:95566):根据当地疫情情况咨询当地的分行。对受疫情影响的经营困难的企业客户,可及时联系客户经理,咨询延后偿还贷款期限,提交申请,办理相关手续,符合条件后提供相应资料进行延期。个人住房贷款客户,客服可转接办理该贷款业务相关支行的专员进行咨询办理。郑州某支行专员表示,符合要求的房贷客户(写字楼、商铺、公寓等商业性房产除外)可申请延期还款3个月、6个月。

建设银行(客服电话:95533):个人和企业贷款延期可以在建行“惠懂你”App上申请。记者在建行“惠懂你”App上看到,首页轮播的横图里有“贷款延期,共抗疫情,专属服务”,个人和企业点击进入在线申请贷款延期,但最终还要以建行审核后是否符合条件才能确定延期时间。

交通银行(客服电话:95559):河南省分行针对受疫情影响小微企业的合理融资需求,优先倾斜信贷资源,执行优惠利率和费用减免。同时,对受灾情影响较大的小微企业不盲目抽贷、断贷、压贷,根据实际情况通过展期、还款计划变更、无还本续贷等方式支持企业正常运营;对受灾情影响确实无法及时办理还款手续而造成临时性逾期的,一户一议进行征信异议处理申请的受理,切实维护企业信誉。受疫情影响的小微企业可根据自己实际情况申报。

邮储银行(客服电话:95580):对因感染新冠肺炎疫情住院治疗或隔离人员、参加疫情防控工作人员、疫情防控需要隔离观察的人员以及受疫情影响暂时失去收入来源的客户,可申请合理延后偿还贷款期限。若符合条件,针对消费贷款、小企业贷款、经营性贷款及公司贷款这四类客户的具体延期时间以及申请材料需向客户经理或贷款行咨询。

股份制银行(12家):

中信银行(客服电话:95558):按照市场化原则,对中小微企业主和个体工商户、货车司机、因感染新冠肺炎住院治疗或隔离、受疫情影响隔离观察或失去收入来源的客户,提供宽限期政策与还款计划调整服务。

对于个贷业务全量产品,提供不超过6个月的还款宽限期。在宽限期内,对于未按照原还款计划按时还款但可在宽限期内足额还款的,不视为违约,不计收罚息,撤销宽限期内征信逾期记录。

对于房产抵押类产品(含按揭贷款及房抵贷款),提供不超过6个月的还款宽限期,还款宽限期内暂停还款,还款宽限期内应偿还的贷款本息将延迟到还款计划最后一期一次性偿还,其中延迟还款的本金计收利息,延迟还款的利息不再计收复利。

民生银行(客服电话:95568):各地延期还贷政策不同,可联系贷款经理与经办行详细咨询。

平安银行(客服电话:95511):需根据各地区疫情情况具体咨询当地的分行。对受新冠肺炎疫情影响暂时失去收入来源的客户或生产经营困难的企业客户,可与其客户经理联系咨询合理延后偿还贷款的期限,若符合相关条件,可通过客户经理咨询具体的延期时间,提供其受疫情影响的相关材料,办理相关手续。

渤海银行(客服电话:95541):郑州分行消费金融与信用卡部贷后工作人员介绍,可以延期还款1—12个月,到期后将延期的金额一起汇总还款。延期期间,不计收罚息复利,不算逾期并进行征信保护。需要出示本人因疫情封控、收入流水下降等证明,并由本人亲至渤海银行网点申请。如延期到期后客户受疫情影响依然无还款能力,将根据客户情况进行再次延期,给予客户最大限度上的保护。具体情况可以拨打客服热线:0371—55362655或0371—55369625咨询。

浦发银行(客服电话:95528):对因感染新冠肺炎疫情住院治疗或隔离人员、疫情防控需要隔离观察人员、参加疫情防控工作人员或受疫情影响暂时失去收入来源人员(包括因疫情影响无法按时还款的人员),可登录手机银行App,在首页搜索栏,搜索“借钱”后,点击“贷后服务”,选择“疫情延期还本付息”自助申请办理。

招商银行(客服电话:95555):申请延期还贷,需出示本人因疫情封控、收入流水下降等证明,具体情况可咨询郑州贷后服务中心客服热线。地址:郑东新区农业东路96号招商银行大厦二楼;电话:0371—67895798,400-697-5597;工作时间:工作日9:00—12:00、14:00—17:00。

兴业银行(客服电话:95561):对于确实属于受疫情影响出现暂时还款困难的企业,由客户提出申请,分行可根据企业受疫情影响程度和经营状况,给予贷款展期、延期、续贷、借新还旧、延期付息等安排。因疫情还款困难的个人客户可申请延期还款,最长可延期至2023年3月底。

光大银行(客服电话:95595):因感染新冠肺炎住院治疗或者隔离、受疫情影响暂时失去收入来源等人员,只要提供其受疫情影响的相关材料,即可申请宽限期、变更还款周期、延期还款。

浙商银行(客服电话:95527):对于规定期间到期的普惠小微贷款(包括单户授信1000万元及以下的小微企业贷款、个体工商户和小微企业主经营性贷款)应延尽延。客户可提供书面申请,在担保有效、企业提供稳岗承诺书的前提下,分行将结合企业受疫情影响情况和经营状况,通过贷款展期、续贷、插入宽限期、调整付息周期等方式,办理阶段性延期还本付息。

对因政府公告的疫情城市管控或列为中高风险区域而无法工作、感染或被隔离、参与抗疫等原因造成暂时还款困难人员,参与货运物流保通保畅的货车司机、快递员等受疫情影响的特定群体,若短期还款能力受损的,客户可先申请后补证明,对其个人住房贷款可延期两至三个月。申请方式:总行疫情影响客服专线、联系客户经理等。

广发银行(客服电话:95508):多渠道受理个人贷款延期还款,符合条件的个贷客户可直接通过手机银行提交延期申请,最长可延期6个月。

普惠小微企业方面,按照市场化原则与其自主协商,对其贷款实施延期还本付息,努力做到应延尽延,延期还本付息日期原则上不超过2022年底。对于受疫情影响严重的餐饮、零售文化、旅游、交通运输等困难行业2022年底前到期的普惠型小微企业贷款,根据实际情况给予倾斜并适当放宽延期期限。客户可联系客户经理,向经办行提交申请,广发银行进行审批及操作。

华夏银行(客服电话:95577):对因感染新冠肺炎疫情住院治疗或隔离人员、参加疫情防控工作人员、疫情防控需要隔离观察的人员以及受疫情影响暂时失去收入来源的客户,对其存续的个人按揭贷款,最长可申请延期还款6个月,延期期间不计收罚息复利,并进行征信保护。延期到期后需一次性偿还延期期间的利息,延期期间的本金分摊至剩余贷款期限内。延期申请可咨询贷款客户经理,办理时需出具符合四类人群的证明材料。

对受疫情影响、信用记录良好、有发展前景、暂时困难的小微企业和个体工商户,不限贷、不抽贷、不断贷,特别是对因受疫情影响较大的批发零售、住宿餐饮、物流运输、文化旅游等行业,经企业自愿申请,通过贷款展期、续贷、调整还款安排等方式,给予延期还本付息金融支持。

恒丰银行(客服电话:95395):提供疫情期间关怀政策,针对受疫情影响而无法正常还款的中小微企业、个体工商户等普惠客户以及个人消费贷款客户,可提供最长3个月的延期还款及征信纾困支持,帮助受困客户渡过难关。客户如有申请延期还款政策需要,可与经办客户经理联系,填写申请表格并提供受疫情影响的相关证明材料。

本土银行(3家):

中原银行(客服电话:95186):疫情帮扶期间,对受疫情影响较重的重点区域及直接或间接受疫情等事件影响的行业,按市场化原则应延尽延,并根据客户当地受疫情、灾情影响的实际情况,与客户充分沟通后确定合理帮扶期限,以实现对客户的连续性的帮扶。延期帮扶期间不收取罚息、复利,也不会对客户的征信产生影响。

郑州银行(客服电话:95097):按照现有的延期政策,对中小微企业和个体工商户、货车司机贷款及受疫情影响的个人住房与消费贷款等实施延期还本付息,应延尽延,单次最长给予6个月(180天)的宽限时间。延期期间,不计收罚息复利,不算逾期并进行征信保护。如延期到期后客户受疫情影响依然无还款能力,将根据客户情况再次进行延期,给予客户最大限度上的保护。

河南省农村信用社(客服电话:96288):存在相关政策,由于行社较多,可联系具体网点咨询。

责编:王时丹 | 审核:李震 | 总监:万军伟

-

速讯:关于延期还贷,河南21家银行最全政策梳理来了→

头条 22-11-10

-

世界时讯:中国预制菜产业联盟引导母基金完成签约

头条 22-11-10

-

天天热门:直击郑州富士康一线 | 员工公寓正在焕新

头条 22-11-10

-

世界快看点丨郑州市市场发展中心全力筑牢疫情“防控网”,守好市民菜篮子

头条 22-11-10

-

关注:新乡天力锂能:子公司天力循环已开始试生产,生产的碳酸锂以自用为主

头条 22-11-10

-

今日精选:李佳琦失去“全网最低价”并不是一件坏事 | 2022双11

头条 22-11-10

-

每日热议!一次不用跑,个体户、灵活就业者可在支付宝缴纳社保费

头条 22-11-10

-

今日播报!201地拟入选“四好农村路”全国示范县,河南7地上榜

头条 22-11-10

-

证监会12386网络平台正式上线 畅通投资者诉求反映渠道

头条 22-11-10

-

当前动态:多家银行行长、副行长任职资格获批

头条 22-11-10

-

风神股份拟出资6.12亿元,实施巨型及特种工程子午胎改扩建项目

头条 22-11-10

-

河南省市场监管局发声:网络交易经营者应设计简单易懂的促销规则

头条 22-11-10

-

每日热讯!鸿海董事长谈歌尔丢单:不评论对手,鸿海竞争优势不受影响

头条 22-11-10

-

关乎中小企业和种业!河南成功对接两只国家级基金

头条 22-11-10

-

热议:郑州航空港区发布疫情防控期间就医告知书

头条 22-11-10

-

全球微动态丨河南:支持南阳打造豫西南应急产业示范基地,助力省域副中心城市建设

头条 22-11-10

-

仕佳光子、河南资产等联合设立光电子产业基金

头条 22-11-10

-

全球看热讯:速查!济源示范区公布4名重点风险人员活动轨迹

头条 22-11-10

-

1.1万人!Meta史上最大规模裁员开始,员工将获得4个月基本工资遣散费

头条 22-11-10

-

微动态丨南阳市50强企业和高成长30强企业名单发布

头条 22-11-10

-

世界聚焦:开封市文化旅游投资集团拟发行8亿元私募债,已获深交所通过

头条 22-11-10

-

每日热讯!国家卫健委:昨日新增本土确诊病例1133例,新增本土无症状感染者7691例

头条 22-11-10

-

荥阳市通告:调整部分区域风险等级

头条 22-11-10

-

前三季度郑商所累计成交量国内第一

头条 22-11-10

-

动态焦点: 隔夜欧美·11月10日

头条 22-11-10

-

【独家焦点】河南省首座220千伏智慧变电站建设工程在鹤壁开工

头条 22-11-10

-

立方风控鸟·早报(11月10日)

头条 22-11-10

-

直击郑州富士康一线 | 员工公寓来了中医医疗队!

头条 22-11-10

-

长葛发布通告:主城区实行3天静态管理

头条 22-11-10

-

直击郑州富士康一线 | 员工喝上了“中药包”

头条 22-11-09

-

洛阳国晟集团申报发行45亿元企业债

头条 22-11-09

-

世界时讯:立方风控鸟·晚报(11月9日)

头条 22-11-09

-

每日快播:京东CEO徐雷:数实结合的京东更善于帮助实体企业转型升级

头条 22-11-09

-

环球热消息:稀土调价议案恐再次翻车?包钢股份、北方稀土公告提示风险

头条 22-11-09

-

当前快看:史秉锐到济源东区调研,事关呼南高铁济源站拟选址区域等项目

头条 22-11-09

-

郑州投资控股增持1.03亿股郑州银行股份,持股增至6.69%

头条 22-11-09

-

河南金融机构参战“双11”花式助消费

头条 22-11-09

-

焦点信息:中央财政提前下达2023年农业相关转移支付2115亿元

头条 22-11-09

-

当前动态:河南启动“十四五”能源领域科技创新项目征集

头条 22-11-09

-

想要更稳定的经营业绩 今年双11主播流行跨平台直播

头条 22-11-09

-

郑州多家银行出台延期还贷政策

头条 22-11-09

-

南阳投资集团年内首期中票明起申购,规模最高6.6亿元

头条 22-11-09

-

庄建球调研豫光金铅等,强调拉长产业链条,加快产业转型升级

头条 22-11-09

-

全球聚焦:三门峡:核酸检测平台将维护,期间暂停查询结果等功能

头条 22-11-09

-

首破百亿!济源示范区年内贷款余额增量已达102.5亿元

头条 22-11-09

-

响应监管要求,多家国企重组财务公司

头条 22-11-09

-

恒星科技拟定增募资6亿元,用于金刚线扩建等项目

头条 22-11-09

-

环球快消息!创投日报(11月9日)

头条 22-11-09

-

豫资控股拟转让旗下新兴产业基金份额,规模1500亿元

头条 22-11-09

-

郑州市财政局:充分发挥专项债资金、平台公司、行政事业单位资产等价值

头条 22-11-09

-

焦点热文:北京优化完善进返京防疫政策和远端管控措施 拓展微信公众号线上办理渠道

头条 22-11-09

-

每日速看!漯河召开市长议事会:依托中原食品实验室,建设食品科创园

头条 22-11-09

-

许昌一机构暂停接收核酸样本?刚刚,企业回应

头条 22-11-09

-

天天热资讯!占地485亩,商丘动车存车场工程开工

头条 22-11-09

-

叠加A股震荡下行影响 10月标品信托成立规模再度下降

头条 22-11-09

- 速讯:关于延期还贷,河南21家银行最全政策2022-11-10

- 河南一小伙以秸秆为剑在田间大秀“落日剑法2022-11-10

- 世界时讯:中国预制菜产业联盟引导母基金完2022-11-10

- 天天热门:直击郑州富士康一线 | 员工公寓2022-11-10

- 每日热文:湖北一野生“齐天大圣”扰民,曾2022-11-10

- 漯河市新增5家科研与技术服务业调查单位2022-11-10

- 时讯:女子在乖媳妇豆干里吃出铁弹簧,要公2022-11-10

- 焦点快看:漯河市消防安全形势总体平稳2022-11-10

- 中国文字博物馆续建工程:提升公共文化服务2022-11-10

- 短讯!中国文字博物馆续建工程:带您沉浸式2022-11-10

- 我在澳洲送外卖:一天工作四五小时一周干三2022-11-10

- 看点:中国文字博物馆续建工程:将形成现代2022-11-10

- 每日看点!郑州富士康:全方位改善,迎接新2022-11-10

- 象·面孔 | 陪陌生人看病的郑州“90后”2022-11-10

- 雪景预告|注意了!入冬第一场雪即将抵达老2022-11-10

- 河南本周末气温大跳水,阵风最高达9级,山2022-11-10

- 天天看热讯:来欣赏吧!大河村遗址博物馆“2022-11-10

- 【全球独家】疫情防控经济发展两手抓!郑州2022-11-10

- 筑牢疫情“防控网” 守好市民“菜篮子”2022-11-10

- 【世界速看料】注意!明天全能型冷空气携大2022-11-10

- 环球动态:男子酒驾新车遇查先掏手机拍照:2022-11-10

- 当前快报:又上电视了!热播剧中出现长沙理2022-11-10

- 差 0.5 厘米就刺中心脏!缉毒一线真实画2022-11-10

- 环球新动态:全国本土新增感染总数激增,42022-11-10

- 音乐剧《唐朝诡事录之曼陀罗》11 月 11 2022-11-10

- 快播:哄抬价格、未明码标价 呼和浩特多家2022-11-10

- 环球看热讯:“世界第一高人”曲折求爱:曾2022-11-10

- 世界快看点丨郑州市市场发展中心全力筑牢疫2022-11-10

- 关注:新乡天力锂能:子公司天力循环已开始2022-11-10

- 今日视点:2022武汉企业百强公布!入围门槛2022-11-10