|

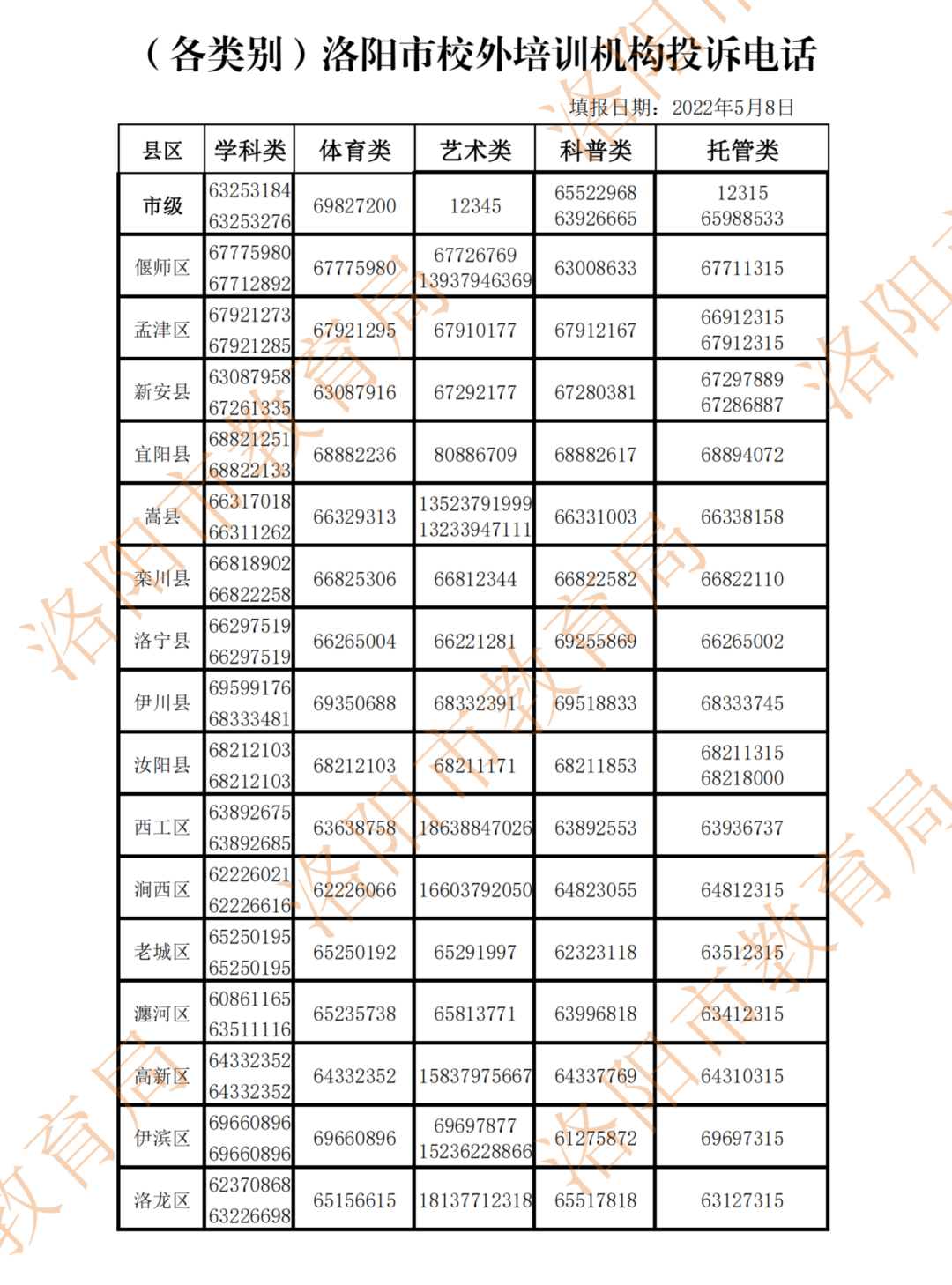

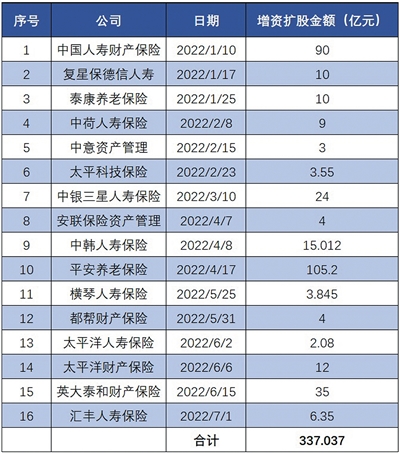

| 数据来源:根据中国保险行业协会数据整理 |

今年以来,多家险企进行资本补充,年内“补血”金额合计超500亿元。据《经济参考报》记者初步统计,年内险企拟增资、扩股总额超过300亿元,相比去年同期增长超七成。此外,多家险企通过发行资本补充债的方式“补血”,金额合计超过200亿元。

多机构发布增资计划

6月以来,多家保险机构发布增资扩股计划。7月1日,汇丰人寿保险公司发布关于变更注册资本有关情况的信息披露公告表示,公司唯一股东汇丰保险(亚洲)有限公司,拟向公司增资人民币6.35亿元,增资后公司注册资本将由10.25亿元增至16.6亿元。此前的6月15日、6月6日和6月2日,太平洋人寿保险等三家机构发布了变更注册资本公告。

据记者统计,截至7月10日,今年以来中国保险行业协会已披露了16家保险机构变更注册资本,拟增资、扩股总额337.037亿元,远高于去年同期的193.384亿元,同比增长约74%。从原因来看,多家保险机构表示,增资扩股主要是为了满足行业监管对资本充足率的要求以及公司的业务发展需求。

多数险企主要股东宣布向公司增资,其中不乏约百亿元的“大手笔”。具体来看,平安养老保险4月17日公告显示,为保障偿付能力、支持业务发展,公司拟向股东申请增资105.2亿元。中国人寿财产保险则在今年年初公告称,公司股东中国人寿保险(集团)公司、中国人寿保险股份有限公司以现金出资的方式,将公司注册资本金从188亿元增为278亿元。此次增资金额达到90亿元。

还有险企采用“未分配利润转增资本”或将“任意盈余公积金转增股本”的方式补充资本。例如,英大泰和财险将未分配利润转增资本,增资35亿元,转增后的注册资本增至66亿元;太平洋产险则将任意盈余公积金转增股本,合计转增股份4.78亿股,金额约为12亿元。

值得注意的是,今年实现增资的多家险企此前已多年未增资。例如,都邦保险目前的27亿元资本金,是自2012年7月增资后形成的;汇丰人寿上一轮增资是在2013年3月;而平安养老等险企上一轮增资还是在2015年,距离今年再次启动增资已近七年时间。

九家险企发行资本补充债

值得注意的是,除增资扩股外,今年以来险企也在通过发行资本补充债的方式“补血”。

最新一笔资本补充债券来自国任财险。6月27日,国任财险在全国银行间债券市场公开发行了30亿元10年期可赎回资本补充债券,债券票面利率4.2%。国任财险表示,此次债券募集资金将用于补充资本,进一步提高偿付能力和抗风险能力,支持业务结构持续优化和公司健康快速发展。

中国债券信息网数据显示,截至7月10日,今年以来已有国任财险、北京人寿、建信人寿、人保健康、工银安盛人寿、北部湾财险、国联太平人寿、国联人寿、招商局仁和人寿等九家险企发行资本补充债,发债规模合计211.5亿元。其中,太平人寿保险和工银安盛人寿保险各发债50亿元,人保健康、国任财险各发债30亿元,建信人寿保险发债金额也达到20亿元。

除已发行完毕的债券,更多险企上半年发布了发债计划但还未“落地”,其中包括中国人保、新华保险等头部险企的百亿元级别的资本补充计划。

险企提升资本实力抵御风险

业内人士表示,今年以来险企频繁“补血”,与“偿二代”二期加强资本认定标准、保险公司急需通过补充资本提升风险抵御能力密切相关。

此前,险企公布的一季度偿付能力报告显示,已公布的155家保险公司中,有八成公司偿付能力充足率出现下滑,人身险公司偿付能力下滑比例高于财产险公司。具体而言,已经公布报告的73家人身险公司中,高达68家核心偿付能力充足率下滑,以及46家综合偿付能力充足率出现下滑。余下82家产险公司中,58家核心偿付能力充足率下滑,56家综合偿付能力充足率出现下滑。头部保险公司亦难以幸免,一季度A股五大上市险企旗下的寿险公司的核心偿付能力充足率下滑幅度均超过50个百分点。

华创证券非银团队认为,由于“偿二代”二期加强了资本认定标准,对实际资本进行分级,并新增了交易对手、大类资产及房地产集中度风险的最低资本要求等,寿险行业核心偿付能力充足率和综合偿付能力预计将普遍下降,保险公司的风险抵御能力和分红空间亦将承压,需要补充资本。同时,近期寿险行业整体业绩低迷、投资市场较为波动等因素,也会给部分险企的利润带来较大压力。

清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生也认为,出于支持业务成长的需要,中小主体需要通过规模的提升来摊销成本。在这个过程中,企业自然会有资本金的损耗,为了支持业务的拓展,其也需要增资或者发行资本补充债券。

不过,业内人士也表示,除了在短期内提升资本实力抵御风险之外,长期来看,险企仍需通过改善负债端和资产端表现,增加自身盈利、提高资本实力和偿付能力,形成良好的自我“造血”能力。

-

天天热消息:南阳将与京东合作建设数字经济产业园、跨境电商综合试验区等

头条 22-07-11

-

热议:第二个国家植物园来了!华南国家植物园今天揭牌成立

头条 22-07-11

-

世界讯息:南阳将建智慧冷链物流产业园 打造中国冷链物流之都

头条 22-07-11

-

世界快资讯丨南阳市委书记朱是西率团考察现代汽车集团(中国) 推动项目落地

头条 22-07-11

-

焦点短讯!傅政华被提起公诉

头条 22-07-11

-

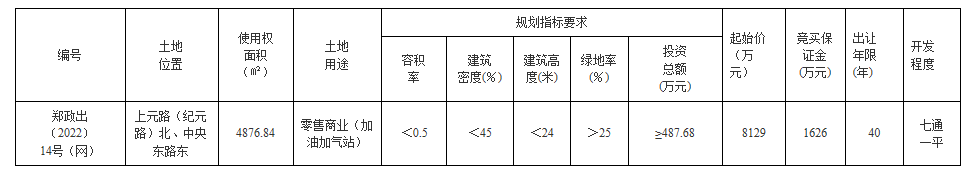

当前热文:登封市3宗零售商业用地7024万元出让,由这家公司竞得

头条 22-07-11

-

当前通讯!河南省昨日新增本土无症状感染者12例

头条 22-07-11

-

前沿资讯!国家卫健委:昨日新增本土确诊46例 新增本土无症状感染者306例

头条 22-07-11

-

每日热议!何雄会见北京云迹科技股份有限公司客人

头条 22-07-11

-

全球焦点!立方风控鸟·早报(7月11日)

头条 22-07-11

-

焦点观察:安伟会见360集团董事长周鸿祎一行

头条 22-07-11

-

天天快看:到2025年,河南省超90%县域医疗中心达到三级医院医疗服务能力水平

头条 22-07-11

-

每日聚焦:黄河防总、黄委分别启动黄河防汛四级应急响应和水旱灾害防御Ⅳ级应急响应

头条 22-07-11

-

环球今亮点!融信中国两笔美元债利息到期未付,合计2786.55万美元

头条 22-07-11

-

焦点热议:河南省线上常态化银企对接周一见!十余家银行将围绕绿色金融产品开讲

头条 22-07-11

-

世界聚焦:政校企一体、产学研联动,洛阳市将打造产教融合高技能创新公共实训基地

头条 22-07-11

-

每日速递:河南银保监局 河南省地方金融监管局 表示禹州新民生等村镇银行风险处置方案即将公布

头条 22-07-11

-

环球新资讯:山西省公布900家专精特新、小巨人企业 | 名单

头条 22-07-10

-

当前动态:焦作召开专题会议:研究呼南高铁豫西通道焦作段建设情况

头条 22-07-10

-

每日热讯!刘代军任郑州航空工业管理学院院长

头条 22-07-10

-

当前滚动:河南省昨日新增本土无症状感染者4例

头条 22-07-10

-

世界快资讯:河南省地方金融监管局组织召开金融运行分析座谈会

头条 22-07-10

-

世界滚动:何雄会见三一集团客人

头条 22-07-10

-

今热点:郑州全面推行企业首席质量官制度,力争2025年重点行业中小微企业聘任率超八成

头条 22-07-10

-

环球播报:洛阳市委书记江凌与格力电器董事长董明珠一同察看格力在洛产业项目

头条 22-07-10

-

每日速讯:小米捐赠5亿元成立北京市自然科学基金-小米创新联合基金

头条 22-07-10

-

天天观焦点:标品信托业务大增!6月集合信托发行、成立双双反弹

头条 22-07-10

-

快看点丨涉多个管理岗!河南AA+市属国企拟招10人

头条 22-07-10

-

全球速讯:正在编制,商丘将新建多条铁路,形成“米”字型

头条 22-07-10

-

全球速讯:河南省首个基因检测试剂盒GMP研发生产基地建成投产

头条 22-07-10

-

即时看!国家卫健委:昨日新增本土确诊病例67例,新增本土无症状感染者304例

头条 22-07-09

-

世界今亮点!6月份居民消费价格同比上涨2.5%,环比持平

头条 22-07-09

-

世界讯息:今年前5个月河南外资项目数量同比增长21.8%

头条 22-07-09

-

全球新消息丨隔夜欧美·7月9日

头条 22-07-09

-

环球通讯!立方风控鸟·早报(7月9日)

头条 22-07-09

-

全球热点评!一上市公司拟以污水处理厂作为入池资产申报基础设施公募REITs

头条 22-07-09

-

每日快播:河南瑞瀛京宛创业投资基金落地南阳 规模5亿元

头条 22-07-09

-

环球快资讯丨郑州银行战略签约平顶山市政府 将提供不低于300亿元支持

头条 22-07-09

-

天天观热点:深交所发布上市公司信披考核成绩单,这家豫股连续八年获“A”评级

头条 22-07-09

-

【全球新视野】最新!南阳规划建设临港产业园

头条 22-07-08

-

当前消息!1月~6月,许昌保税物流中心实现进出口总值63774万元

头条 22-07-08

-

【世界独家】总投资近50亿元,南阳内乡县新签约7个项目

头条 22-07-08

-

【天天新视野】百万千瓦级!全球最大水光互补电站开工建设

头条 22-07-08

-

世界快播:国家卫健委:昨日新增本土确诊病例47例、无症状感染者331例

头条 22-07-08

-

环球热文:神农种业实验室牵手中国农科院 共建共享重大科技创新平台

头条 22-07-08

-

环球头条:河南省将打造“河南好粮油”全国著名区域品牌

头条 22-07-08

-

简讯:隔夜欧美·7月8日

头条 22-07-08

-

每日简讯:何雄会见河南大学校长张锁江 携手建设国家创新高地和重要人才中心

头条 22-07-08

-

全球要闻:立方风控鸟·早报(7月8日)

头条 22-07-08

-

焦点日报:14天变7天!通信行程卡有重要变化

头条 22-07-08

-

天天精选!皮海洲:密春雷回归,退市海医能否逃脱退市的厄运?

头条 22-07-08

-

【焦点热闻】周口供应链1-10期20亿元ABS获上交所通过

头条 22-07-08

-

今日视点:郑州推出11条措施稳就业:全年事业单位计划招聘1万人左右

头条 22-07-08

-

全球微速讯:中国结算、深交所发布债券借贷业务办法,7月25日起施行

头条 22-07-08

- 多家险企进行资本补充 年内“补血”金额合2022-07-11

- 近一个月权益类基金业绩持续修复 新能源主2022-07-11

- 创维电器IPO面临重重考验 原材料涨价削弱2022-07-11

- 三年累计亏损六亿多关联交易占比较高 明峰2022-07-11

- “数字引擎”加力赋能实体经济 做强做优做2022-07-11

- 2022年中国经济年中观察之物价篇 保供稳价2022-07-11

- CTSI指数加速恢复货运需求旺盛 基本恢复至2022-07-11

- 6月CPI同比涨幅扩大 猪价油价上涨叠加需求2022-07-11

- 2022居民医保人均筹资标准将达960元 可享2022-07-11

- 唐庄535好在哪?酱酒专家作出专业解析2022-07-11

- 天天热消息:南阳将与京东合作建设数字经济2022-07-11

- 热议:第二个国家植物园来了!华南国家植物2022-07-11

- 当前热门:伪造印章和证明 他和刻章人均受2022-07-11

- 世界讯息:南阳将建智慧冷链物流产业园 打2022-07-11

- 今日要闻!河南公务员省考期间,外地考生尽2022-07-11

- 天天新资讯:到2025年,洛阳电子显示材料产2022-07-11

- 世界快资讯丨南阳市委书记朱是西率团考察现2022-07-11

- 焦点短讯!傅政华被提起公诉2022-07-11

- 全球聚焦:洛阳市科技活动周启动2022-07-11

- 环球关注:“洛阳创新”助力我国大豆玉米带2022-07-11

- 每日看点!上海雷电黄色预警发布!将伴有短2022-07-11

- 今日聚焦!广东佛山昨日新增本土无症状感染2022-07-11

- 当前热文:辽宁连续发布洪水预警 除辽河外2022-07-11

- 【天天新视野】张信荣:“搞科研,就要走新2022-07-11

- 全球要闻:国家高级工艺美术师陈英华——以2022-07-11

- 【环球速看料】物理学家赞成一种新的引力理2022-07-11

- 资讯:天文摄影师从自家后院拍摄令人惊叹的2022-07-11

- 当前热点-中国首颗综合性太阳探测专用卫星12022-07-11

- 消息!我科学家破译声音减轻疼痛神经机制2022-07-11

- 播报:郑州交警开展高架桥各类违法行为集中2022-07-11

精彩推荐

阅读排行

- 播报:郑州交警开展高架桥各类违法行为集中查处行动

- 河南省2022年第五批2204家入库科技型中小企业名单发布

- 今日聚焦!7月10日河南省新增本土无症状感染者12例

- 黄河启动防汛四级应急响应和黄委水旱灾害防御Ⅳ级应急响应

- “十四五”期间 河南将筹建25所左右高职院校5所左右职业本科院校

- 河南省考笔试开考 父母有案底会影响子女公务员录取吗?哪些情况会影响政审?

- @河南考生 7月11日本科提前批录取征集志愿!这些注意事项要知道

- 黄河下游“十四五”防洪工程在黄河郑州段启动开工

- 河南特岗教师招聘考试笔试将于7月17日进行 笔试前需核酸检测4次

- 河南印发指导意见严格规范撤村设居工作程序 明确撤销村委会须同时满足三项条件