都说$ 中远海控 ( SH601919 ) $ 历史上都是巨亏,但是当初的中国远洋和现在的中远海控虽然股票代码相同,但是业务范围、财务状况、战略选择都是完全不同。一定要拿以前的亏损来预测未来的海控,是典型的历史经验主义错误。

2016 年重组后,海控成为了国际集运领域的巨头,之后一直盈利节节攀升。但是很多人都一提到中国远洋,就想起 A 股亏损王这样的头衔,但是,是什么原因,导致了中国远洋的亏损呢?我们看看 16 年以前的中国远洋年报,来分析一下原因。

(资料图片仅供参考)

(资料图片仅供参考)

先上结论:

1. 海控一直在加大集装箱业务的投入,从一家 07 年,144 艘集装箱船,43.5 万 TEU 运力,每年坚持造船,哪怕是年亏百亿的那几年,也在持续增加集装箱船投入,到 15 年增加到 85.8 万 TEU 运力,几乎翻了一倍,到 16 年合并中海集团的集装箱业务,运力达到 165 万 TEU,进入世界前四,然后继续不断的造船,合并,终于在 2019 年,集装箱业务爆发的前一年,成为行业第三,自有船队(包括海发的光租船,这个按照 16 年合并计划就是永远属于海控)行业第二,10000TEU 以上自有船队行业第一的集运公司。这里为什么要重点强调 10000TEU 以上船队,因为大船在干线上的成本,比小船便宜 500 美元 /TEU 以上,在主干线上更有优势,而通常主干线的利润,占到了行业头部巨头利润的 80% 以上。

2. 从 09 年开始,干散货业务开始暴跌,从巅峰期的 716 亿人民币每年下降到 2015 年的 90 亿人民币。从 2011 年起,一直都在亏损,是造成中国远洋亏损的主要原因。2011 年,干散业务的船舶成本是 178 亿,2012 年,船舶成本是 123 亿,这个船舶成本是造成中国远洋巨亏的主要原因。

3. 目前看,跟当时中国远洋最像的应该是 ZIM,他的租船价格极高,平均单位 TEU 的折旧和租赁成本,是海控的 5 倍以上。

以下是分析过程:

一、集运业务并不是亏损主要原因,规模一直在稳定提升

翻看了海控的集运业务,只有两个年度出现了一个较大规模的亏损,分别是 2009 年和 2011 年,毛利率分别是 -24.1% 和 -10.1%,这是中国远洋刚刚开始经营集装箱业务。在 2009 年的时候,他的规模就跟目前的以星一样,这一年,马士基集运业务也报告了 21 亿美元的亏损。

到了 2011 年,马士基也报告了历史上第二次亏损,但这个时候远洋的亏损已经控制在 10% 左右了,而且我观察到,那一年的平均国际业务运价水平也有 900 美元,如果按照 2019 年的成本水平,已经可以实现可观盈利。举个例子,从 2011 年到 2015 年,中国远洋的船队规模从 66.8 万 TEU 增加到 85.8 万 TEU,其船舶成本只从 73 亿增加到 84 亿人民币。

到 2016 年行业大幅度亏损,韩进破产的时候,海控集运业务的营业利润率只是降低到 -2.72%,而这一年,马士基集装箱业务的亏损达到了 19 亿美元。从 09 年到 16 年,相比龙头马士基的表现,海控明显有了巨大的提升。

从 16 年是个非常重要的标志,就是海控重组后的集运业务,即便是在行业巨亏,巨头们巨亏的时候,海控也能够保持一个合理的亏损水平,证明他的业务能力有了巨大的提升。

二、干散货业务是亏损之源

首先,我们看看干散货业务的亏损数据,从 11 年开始一直亏到了 15 年,然后 16 年被大股东收回去,不再在新生的中远海控中制造亏损。

大家说中国远洋从 2011 年开始是亏损王,被挂成了 ST 远洋,这才是主要的亏损业务,而目前,这个业务已经在 2016 年被集团回收走,变成了一个独立的干散公司。

其次,干散业务亏损的主要原因是高价租约带来的船舶成本。通常,同样载重的集装箱船和干散货船航程成本是差不多的,而由于集装箱船造价更高,所以通常租金成本更高,但是我们分析了 2011-2015 年的船舶成本和航程成本的比值,发现在每一年,干散货的船舶成本与航程成本的比值,都是集装箱航程成本的 3-5 倍,这个船舶成本的差距非常离谱,详情见表:

以 2011 年为例,中国远洋的集装箱船的船舶成本只有 73 亿,而运输相对应货物耗费的航程成本是 128 亿;但是干散业务花费的航程成本只有集装箱业务的一半多一点,说明相应的货运量也只有一半多一点,花费的船舶成本却是集运业务的 2 倍多,可见干散货船的平均成本之高,这种畸形的成本结构,摧毁了远洋的盈利能力,造成了他的长期亏损。

三、以星有类似的高价租约负债,更类似 2011-12 年的中国远洋

今年上半年,以星的租赁负债有 43 亿美元,而且租约的平均时间不超过 3 年,对应的每年船舶成本超过 15 亿美元,而海控 2021 年去年的集运业务折旧加上租赁财务费用也不超过 20 亿美元,今年上半年不超过 13 亿美元,运力是以星的 6 倍,这种差距在成本上会带来非常大的差距,估算上半年每运力的成本差距超过 400 美元 /TEU。

此外,以星的运力也偏小船,平均每艘船的运力只有 3715TEU,而海控的自有 + 光租船队,平均每艘船运力超过 8000TEU,这让 ZIM 在运输成本上面对海控这样的巨人时会有很大的运营成本劣势。

言归正传,中国远洋过去的亏损历史,并不是一件我们海控股东羞于启齿的事情,当年几百亿亏损,现在一个季度都挣回来了;但是当年学到的教训,让现在规模大了近 5 倍的海控在经营上更有信心了:他并不害怕亏损,所以在 17 年低谷时也敢借巨额贷款造船;他也不会盲目乐观,在运价高企时高价租船扩张;一个人在经历失败后能东山再起,一个企业又何尝不是呢?

所有不能打败我们的,都最终会让我们更强。——献给我们所有的海控股东。

/xz

-

环球观天下!高温寒潮预警齐发 专家提醒谨防冷热交替

头条 22-10-03

-

全球即时看!山东临沂购房限时优惠:在中心城区首次买新房最高补贴35万元

头条 22-10-03

-

焦点简讯:2022年诺贝尔生理学或医学奖公布

头条 22-10-03

-

全球热点!证券从业人员新风向!经纪人跌破5万,投顾超7万,保代"转会"新动向

头条 22-10-03

-

看点:年内第4批中央储备投放!猪肉价格未来走势如何?

头条 22-10-03

-

热点在线丨进一步缓解“里程焦虑” 河南电动汽车正迎来“畅跑时代”

头条 22-10-03

-

全球热点!中国石油化工股份拟将美国存托股份从伦交所退市

头条 22-10-03

-

天天快讯:我国第四批预备航天员选拔工作已于近期启动

头条 22-10-02

-

速递!总投资12亿元,一珠宝级白钻项目签约落户禹州

头条 22-10-02

-

【环球报资讯】国庆假期多地出招吸引游客:发放文旅消费补贴、景区免门票

头条 22-10-02

-

焦点讯息:房企增信债券融资范围扩大,已有试点公司开启第二轮融资

头条 22-10-02

-

每日消息!央媒观豫 | 潮涌河洛景色新

头条 22-10-02

-

时讯:2022年诺贝尔奖将从10月3日起陆续揭晓

头条 22-10-02

-

当前速递!下半年首个寒潮预警来了!将带来哪些影响?一文读懂

头条 22-10-02

-

【世界新视野】美国加州州长签署法案 将中国农历新年定为法定假日

头条 22-10-02

-

天天热门:河南昨日新增本土无症状感染者11例

头条 22-10-02

-

微资讯!又有亿元级银行股被强拍!这家城商行大股东将被清仓,前三季银行股流拍率近四成

头条 22-10-02

-

全球速读:王凯在郑州调研重大项目建设慰问一线建设者

头条 22-10-01

-

环球关注:小鹏汽车9月交付8468台,前9月交付量超2021年全年

头条 22-10-01

-

热讯:信阳推进与正大集团合作进度,打造信阳现代农牧食品全产业链项目

头条 22-10-01

-

每日资讯:总投资2.48亿元!信阳市浉河区供水项目迎来新进展,惠及60余万人

头条 22-10-01

-

当前资讯!总投资318.3亿元,新乡今年已新开工5个高速公路项目

头条 22-10-01

-

天天观热点:雄安新区至忻州高速铁路正式开工建设,全线设13座车站

头条 22-10-01

-

世界今头条!虽败犹荣!中国女篮获得2022年女篮世界杯亚军

头条 22-10-01

-

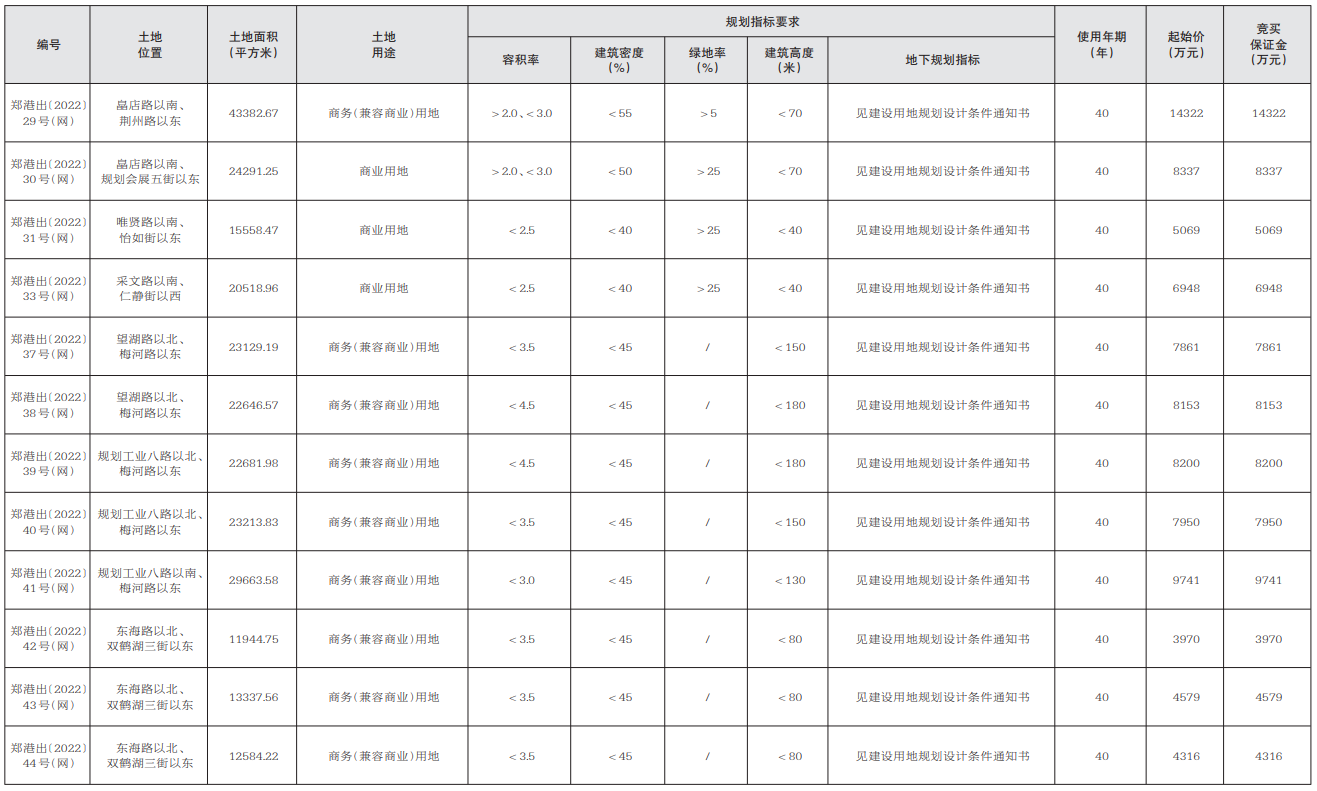

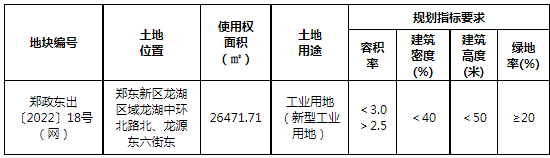

世界短讯!起始价合计2.91亿元,郑州拟挂牌出让7宗仓储、工业用地

头条 22-10-01

-

世界实时:全国土拍"扎堆"!多数城市热度下滑 ,热点城市民企拿地意愿回升

头条 22-10-01

-

今日热闻!洛阳市委专题会议:加快推进呼南高铁焦洛平段、洛阳机场改扩建等项目

头条 22-10-01

-

每日看点!河南航空港投资集团和郑州航空港科创投资集团揭牌

头条 22-10-01

-

微动态丨隔夜欧美·10月1日

头条 22-10-01

-

环球今热点:立方风控鸟·早报(10月1日)

头条 22-10-01

-

天天滚动:又一央企子公公司落地郑州!注册资本10亿元

头条 22-10-01

-

每日速讯:7家建企成功“升特”!住建部公布2022年度第四批资质核准名单

头条 22-09-30

-

世界微速讯:2023年国考时间定了!10月25日开始报名

头条 22-09-30

-

【当前独家】监管鼓励银行进一步加大制造业中长期贷款投放力度

头条 22-09-30

-

环球视讯!建业凯旋广场更名!万达借道进入郑州核心商业区

头条 22-09-30

-

当前动态:抢矿!宁德时代将入股洛阳钼业,成其第二大股东

头条 22-09-30

-

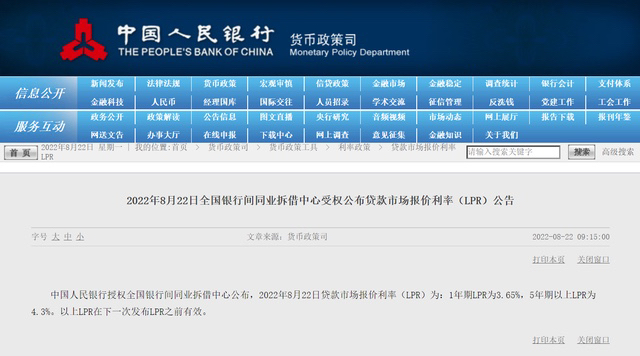

环球聚焦:央行:明起下调个人住房公积金贷款利率

头条 22-09-30

-

最新:立方风控鸟·晚报(9月30日)

头条 22-09-30

-

【环球播资讯】罚球绝杀!中国女篮晋级世界杯决赛

头条 22-09-30

-

世界聚焦:赏秋景、品秋味是国庆消费核心主题,“周边游”等搜索量环比增长440%

头条 22-09-30

-

全球热消息:河南省高速服务区充电桩覆盖率近八成,年底前力争基本实现全覆盖

头条 22-09-30

-

环球快资讯丨平煤股份:拟向控股股东购买204.5万吨/年的产能置换指标

头条 22-09-30

-

要闻速递:两券商因IPO项目“带病闯关”收到罚单,监管部门称将从严从快处理各类违规问题

头条 22-09-30

-

【环球时快讯】三全食品:收到政府补助2677.47万元

头条 22-09-30

-

全球今亮点!宁德时代:全资子公司将成为洛阳钼业间接第二大股东

头条 22-09-30

-

每日头条!国有企业今年前8月营收52.35万亿元,同比增长9.5%

头条 22-09-30

-

新资讯:郑州高新区举行投资机构座谈会,助推资本市场高质量发展

头条 22-09-30

-

环球新动态:郑州“金秋消费节”玩法升级,三方联合探索“数字商圈标杆”新模式

头条 22-09-30

-

【环球播资讯】许昌市政协通过有关人事事项

头条 22-09-30

-

【天天热闻】2022年1~9月中国房地产企业销售业绩排行榜

头条 22-09-30

-

焦点报道:快讯!北交所中止富耐克上市审核

头条 22-09-30

-

【独家】河南证监局组织召开辖区科创债推进会

头条 22-09-30

-

每日时讯!郑州安阳共建氢能汽车产业研究院,拟打造“氢高速”

头条 22-09-30

-

每日短讯:普莱柯拟使用12亿元闲置资金进行现金管理,期限不超12个月

头条 22-09-30

-

当前速递!两部门:明年底前居民换购住房可享个税退税优惠

头条 22-09-30

- 全球最资讯丨不可能踏入同一条河流,分析中2022-10-03

- 每日热门:网传“银川封城”?银川市人民政2022-10-03

- 【全球快播报】“心灵枯竭”的根本原因:你2022-10-03

- 焦点精选!这丰田限量 50 辆!雷克萨斯百2022-10-03

- 每日简讯:三星 Galaxy S23 Ultra 渲染2022-10-03

- 环球快播:辽宁舰副舰长亮相央视,他曾是美2022-10-03

- 天天观焦点:【张扬对话王亚平】这份工作竟2022-10-03

- 全球速读:全球连线|中国数字经济经验助力2022-10-03

- 全球快消息!被黄骨鱼刺伤手指,夫妻俩严重2022-10-03

- 世界观察:看首展,尝首店,武汉人逛街有腔2022-10-03

- 全球即时:和爸爸一起打卡武汉大街小巷,“2022-10-03

- 速讯:揭开涉养老诈骗真面目,武汉公安为百2022-10-03

- 天天速递!《天下无贼》编剧操刀,电视剧《2022-10-03

- 短讯!「市直一初中」精细化课后延时服务 2022-10-03

- 天天微资讯!新方法可在数秒内将渔业废弃物2022-10-03

- 当前热点-梦幻联动!周杰伦昆凌和梅西权志2022-10-03

- 天天讯息: [ ATP 阿斯塔纳站 ] 张2022-10-03

- 全球观点:江河奔腾看中国丨大开大阖松花江2022-10-03

- 每日动态!南阳市文旅文创成果展圆满落幕2022-10-03

- 全球资讯:欧空局NEOCC全球天文望远镜视野2022-10-03

- 全球快消息!新的空气过滤器同时具备超高性2022-10-03

- 【天天速看料】数据分析显示男性比女性长寿2022-10-03

- 全球通讯!科学家用新的无细胞蛋白质结晶方2022-10-03

- 【新视野】三十万什么车,操控能吊打特斯拉2022-10-03

- 环球头条:上架即破发 RTX4090 非公版上2022-10-03

- 环球视讯!重庆农机企业威马农机 IPO 上2022-10-03

- 世界微头条丨前任与现任 进入第二轮!2022-10-03

- 环球微头条丨广东德比前,广州城队主帅李玮2022-10-03

- 世界聚焦:喜报牌匾送到叶光富家,姐姐说他2022-10-03

- 热资讯!「明日天气预报」驻马店2022年10月2022-10-03