【大河报·大河财立方】(记者 陈玉静)在经历了四年多的等待后,江苏大丰农村商业银行(以下简称大丰农商行)终于在4月14日上会,但等来的结果并不美好,首次IPO宣告失败。Wind数据显示,这是首家A股IPO被否的银行。

实际上,2017年11月,大丰农商行就向证监会提交了招股书(申报稿),最近的一次预披露更新在2018年5月。根据招股书,大丰农商行拟发行股份数量不低于发行后总股本的10%(含10%),且不超过发行后总股本的25%(含25%),募集资金将全部用于充实资本金。

近年来,江苏省活跃的经济助推了省内多家银行上市,在大丰农商行之前,省内已有9家银行上市,多为农商行。此次折戟的大丰农商行是江苏省盐城市大丰区的一家区县级农商行,分支机构多集中在大丰区。该行最新年报数据显示,截至2021年底,大丰农商行资产总额539.75亿元,营业收入和净利润分别为13.33亿元、5.73亿元。

此番IPO失败后,后续大丰农商行是否会继续提交上市申请,大河报·大河财立方记者致电大丰农商行,接听人士表示,会根据行里情况决定,其他暂不清楚。

首发失败

发审委十问大丰农商行

4月14日晚,等待上市的大丰农商行首发未获证监会审核通过。自A股对银行开放上市以来,主动申请撤回IPO者有之,上会前夜取消审核者有之,上会后被否,在A股实属首次。

据悉,发审委会议主要询问了大丰农商行10条问题,涵盖盈利可持续性、抗风险能力、资产质量、关联交易等领域。主要分为三大部分:

一、发行人为区域性农商行,客户主要集中于盐城市大丰区。请发行人代表说明:(1)结合农商行跨区展业的监管政策、区域经济发展趋势,说明是否具有较为全面的竞争力,发行人为提升核心竞争力采取的措施及其有效性;(2)结合净利差和净利息收益率低于同行业可比公司平均水平,说明在我国利率持续下行的趋势下,如何保持持续盈利能力;(3)结合经营区域、资金实力、科技投入等因素,说明提升抗风险能力采取的措施及有效性,相关风险因素是否充分披露。请保荐代表人说明核查依据、过程,并发表明确核查意见。二、请发行人代表说明:(1)结合报告期发行人主要经营地的经济运行情况、新冠疫情影响等外部因素,说明对发行人资产质量的影响情况;(2)结合发行人各类贷款迁徙情况,说明五级分类的执行程序及相关内控措施的有效性,贷款减值准备计提是否充分;(3)说明部分集团客户贷款余额超过授信总额的原因,相关内控制度是否有效执行;(4)个人储蓄存款揽储是否合法合规,定期储蓄存款增长是否可持续。请保荐代表人说明核查依据、过程,并发表明确核查意见。三、发行人接受江苏省联社监管,且核心系统由江苏省联社开发建设和运维管理。请发行人代表说明:(1)江苏省联社与发行人关系,省联社对发行人董事会成员构成、高管任命、日常监管、运营管理、风险管理、重要信息系统开发建设和运维管理等职责和管理情况,是否影响发行人的独立性和信息披露的公平性;(2)报告期发行人与省联社之间的投资及其他资金往来情况,债权债务关系,是否存在管理费分摊的情形;(3)报告期内发行人关联交易的决策程序、定价机制以及披露情况,是否涉及关联方资金占用情形,发行人营业收入或净利润是否对关联方存在重大依赖。请保荐代表人说明核查依据、过程,并发表明确核查意见。

对于发审委上述问题,大河报·大河财立方记者致电大丰农商行,接听人士表示,如有回应,会以公告形式回复,其他暂不清楚。

某银行人士对记者表示,大丰农商行首发未通过确实有些意外,但从证监会询问的情况来看,也属正常,一方面要看上市银行本身基本面是否达到门槛,确保上市公司质量达标;另一方面,近两年全球疫情等不确定因素干扰较多,宏观经济波动,这些因素势必对部分中小银行经营造成影响。

“银行是否能上市成功,主要是看银行内部治理是否完善、经营战略与市场定位是否清晰、区位市场竞争力如何、股权结构是否清晰等。”上述人士称,目前国内大小银行4000多家,上市银行数量占比小,意味着上市银行整体比较优秀,而且本次没有过会,并不意味着银行上市之门就此关闭。

四年上市路

可疑类贷款迁徙率经历过山车

与已上市银行相比,此番折戟的大丰农商行,最明显的特点就是迷你。

在大丰农商行提交招股书的2017年,该行的总资产规模为431.19亿元,与当时的国有商业银行和其他已上市的商业银行相比,规模差距较大。

即便是四年后的2021年,大丰农商行的资产规模依然不大。年报数据显示,截至2021年底,大丰农商行资产总额539.75亿元,不及上市银行瑞丰银行2020年资产规模的一半,瑞丰银行目前为42家A股上市银行中,资产规模最小的一家。

大丰农商行此前曾在招股书中表示,本行的规模较小,对于因经济环境的巨大变化或法律政策的重大改变而产生的风险,本行的抵御能力较弱。

不过,虽然大丰农商行规模小巧,但在等待上市的四年中,发展还较为稳定。

年报显示,截至2021年底,大丰农商行资产总额539.75亿元,比上年增加10.47 亿元;吸收存款444.35亿元,比上年增加19.03亿元,增幅4.47%;发放贷款和垫款344.51亿元,比上年增加34.9亿元,增幅11.27%。

在营收方面,截至2021年底,大丰农商行营业收入达13.33亿元,同比增加0.74亿元,增幅5.87%;净利润5.73亿元,同比增加0.63亿元,增幅12.33%。

在资产质量方面,大丰农商行不良方面的下降较为明显。大丰农商行此前的招股书显示,2015年~2017年,大丰农商行的不良贷款率分别为2.05%、1.58%、1.56%,到2021年,大丰农商行的不良贷款率降至1.07%。

资本充足率各项指标较四年前微升,且拨备较厚。2021年年报显示,该行资本充足率、一级资本充足率、核心一级资本充足率分别为14.75%、13.60%、13.60%。拨备覆盖率达331.40%。

不过,大河报·大河财立方记者注意到,在排队等待IPO的四年中,大丰农商行可疑类贷款迁徙率在2020年出现过山车。在此前的5年中,大丰农商行可疑类贷款迁徙率总体较低,2020年猛升至60.59%。2021年,又骤降至2.32%。

可疑类贷款迁徙率=期初可疑类贷款向下迁徙金额/(期初可疑类贷款余额——期初可疑类贷款期间减少金额)×100%。

期初可疑类贷款向下迁徙金额,是指期初可疑类贷款中,在报告期末分类为损失类的贷款余额。

对此,大丰农商行相关人士表示,暂不清楚。

有银行人士对记者分析称,不良率与贷款迁徙率是衡量资产质量的两个指标,迁徙率上升,意味着资产质量可能面临压力,而且与该行历史水平比较,2020年确实较高。不过不良贷款变化,不仅与当下的经济与企业经营情况相关,还与不良处置力度甚至前几年潜在风险暴露有关系,需要考虑多种因素。整体看,国内经济持续恢复,银行经营状况持续改善,银行整体资产质量比较良好(不良率处于低位,拨备也处于较高水平)。

首现银行被否

同省还有2家银行在排队

大丰农商行成立于2005年12月,是经原银监会批准,在原大丰农信联社基础上经历改制组建原大丰农合行后改制设立而成的股份制商业银行。截至2021年底,大丰农商行注册资本为74775.2344 万元。

在股东背景方面,大丰农商行股权较为分散,在大丰农商行前十大股东中,最高持股比例为9.9%。具体来看,截至2021年末,该行持股比例5%以上的股东仅有4家,分别为:盐城市农业水利发展投资集团有限公司(9.90%)、红豆集团财务有限公司(9.07%)、盐城市大丰区城市建设集团有限公司(6.00%)、江苏辉丰生物农业股份有限公司(以下简称“ST辉丰”)(5.69%)。

年报显示,截至2021年底,大丰农商行前十大股东未有质押该银行股权的情况。

据wind数据不完全统计,目前还有重庆三峡银行、江苏昆山农商行、江苏海安农商行、湖州银行、广州银行等10家银行排队IPO。其中包括两家江苏省内农商行。

此次大丰农商行被否,对于排队银行有哪些影响?前述银行人士对记者表示,功到自然成,国内金融业处于高质量发展,努力推动上市公司高质量发展,对于准备上市部分中小银行来说,需要加快厘清股权结构,健全内部管理制度,完善内部治理,找准经营定位与发展战略,提升经营能力与风控水平。

责编:杨志莹 | 审核:李震 | 总监:万军伟

-

A股首现银行IPO被否,这些问题成“拦路虎”

头条 22-04-16

-

神舟十三号返回舱开伞

头条 22-04-16

-

神舟十三号返回舱成功着陆

头条 22-04-16

-

立方风控鸟·早报(4月16日)

头条 22-04-16

-

西安实行临时管控:非必要不外出

头条 22-04-16

-

河南昨日新增本土无症状感染者24例

头条 22-04-16

-

大咖齐聚 2022清华五道口全球金融论坛即将开幕

头条 22-04-16

-

郑州新增1例新冠肺炎确诊病例和15例无症状感染者,活动轨迹公布

头条 22-04-16

-

隔夜欧美·4月16日

头条 22-04-16

-

上海昨日新增本土感染“3590+19923”

头条 22-04-16

-

郑州发布63号通告:对航空港区部分区域实行分类管理

头条 22-04-16

-

上交所就基础设施REITs扩募规则公开征求意见

头条 22-04-15

-

元气森林Q1营收同增50%:单月单品销售破亿,线下终端突破100万个

头条 22-04-15

-

三晖电气2021年净利润1947.62万元,同比减少16.85%

头条 22-04-15

-

金冠电气:2021年净利润约6915万元

头条 22-04-15

-

网信办:从严治理偷逃税问题

头条 22-04-15

-

筑牢网络安全新防线,这场密码安全教育在郑州高校举办

头条 22-04-15

-

郑州地铁:4月16日起,城郊线6座车站暂停服务

头条 22-04-15

-

农业农村部、国家乡村振兴局与中国银行签订战略合作协议

头条 22-04-15

-

躬身服务小微,郑州银行小企业金融服务中心一季度投放50亿元

头条 22-04-15

-

立方风控鸟·晚报(4月15日)

头条 22-04-15

-

安阳县通报15例无症状感染者,均为援建外省返安人员

头条 22-04-15

-

4月18日起,濮阳市有序恢复校外培训机构线下教学

头条 22-04-15

-

吴富林任中国进出口银行党委书记

头条 22-04-15

-

郑商所:调整部分期货合约交易保证金标准、涨跌停板幅度和交易手续费标准

头条 22-04-15

-

河南物产集团拟组建成立!注册资本60亿、河南交投出资51%

头条 22-04-15

-

专家点评央行降准:降准幅度低于市场预期

头条 22-04-15

-

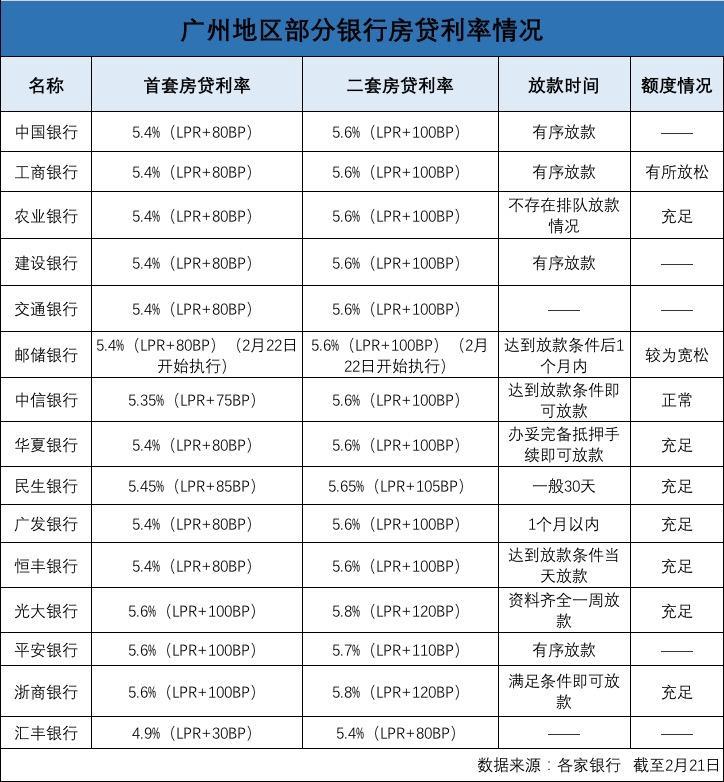

河南多地个人住房贷款利率出现不同程度下降

头条 22-04-15

-

被王思聪呼吁“严查”的以岭药业跌停,市值蒸发67亿元 公司最新回应

头条 22-04-15

-

杨德龙:股价短期是投票机 长期才是称重机 坚持做好公司股东

头条 22-04-15

-

夏季工装都带上了!河南京东小哥增援上海

头条 22-04-15

-

国网河南省电力公司洛阳市偃师供电公司潘建卫分布式家庭光伏发电项目已备案

头条 22-04-15

-

今晚降价!国内成品油价格下调 加满一箱油将少花21.5元

头条 22-04-15

-

商丘市任免一批干部 袁道强任副市长

头条 22-04-15

-

截至4月14日24时,全国高速公路396个收费站关闭

头条 22-04-15

-

今起,郑州地铁城郊线5个地铁站只出不进,新郑机场站可凭机票乘车

头条 22-04-15

-

漯河新增2例无症状感染者,轨迹公布

头条 22-04-15

-

中原再担保集团签约荥阳市政府,启动“千企万户”专项计划

头条 22-04-15

-

河南下发紧急通知:不得擅自关停高速公路服务区

头条 22-04-15

-

五月份中国所有整车厂面临停产?专家:没有这么绝对

头条 22-04-15

-

海关总署发布消费提示:应暂停购买、食用这4类费列罗巧克力产品

头条 22-04-15

-

力量钻石邵增明“闪亮”登榜!最新全球亿万富豪榜出炉,河南首富还是他 | 极刻

头条 22-04-15

-

郑州航空港区1号通告:全区实行14天(暂定)交通管控

头条 22-04-15

-

郑州银行成功举办郑州高新投资控股集团线上调研活动

头条 22-04-15

-

钛白粉生产商龙佰集团冲刺港交所:2021年营收超200亿元

头条 22-04-15

-

最高奖励100万,郑州鼓励企业多招应届毕业生

头条 22-04-15

-

重磅!郑州设立100亿元青年创新创业基金

头条 22-04-15

-

好消息!郑州人才公寓租金不高于同地段市场租金的七成

头条 22-04-15

-

银保监会:鼓励拨备较高的银行逐步降低拨备覆盖率至合理水平

头条 22-04-15

-

银保监会:引导银行保险机构满足3亿“新市民”金融需求

头条 22-04-15

-

最高2万元!郑州鼓励大学生在电商等领域创业 首年度给予全额补贴

头条 22-04-15

-

又一银行暂停个人外汇买卖业务 银行人士:正常个人用汇需求不受影响

头条 22-04-15

-

郑州计划高品质建设40万套人才公寓

头条 22-04-15

-

博士后来郑州安家可享20万~30万元安家补助!

头条 22-04-15

-

实惠!郑州扩大首次购房补贴发放范围

头条 22-04-15

- 自4月16日起 郑州地铁城郊线6座车站暂停服务2022-04-16

- A股首现银行IPO被否,这些问题成“拦路虎”2022-04-16

- 河南:昨日新增本土无症状感染者24例 其中2022-04-16

- 神舟十三号返回舱开伞2022-04-16

- 孙巍峰在平桥区调研指导乡村振兴示范区建设2022-04-16

- 神舟十三号返回舱成功着陆2022-04-16

- 两百万师生同时收看!这堂国家安全教育课上2022-04-16

- 研究称非洲地下的深层结构可能只有6000万年2022-04-16

- 杨柳絮燃烧有多危险?来看这组实验!2022-04-16

- 第四代反应堆,核电的未来2022-04-16

- 甘肃昨日新增无症状感染者1例(兰州市安宁2022-04-16

- 湖南省昨日新增本土确诊病例1例(邵阳市)2022-04-16

- 上海闵行梅陇镇:第四批生活保障物资中部分2022-04-16

- 今日将废弃核酸码改用健康云?上海市大数据2022-04-16

- 三亚新增确诊病例1例、无症状感染者1例,为2022-04-16

- 神舟十三号三名航天员即将返回 北京航天飞2022-04-16

- 航天员说:好久没感受重力的感觉了 回家了2022-04-16

- 神舟十三号返回舱开伞2022-04-16

- 神舟十三号返回舱开伞2022-04-16

- 「科技厅」2021年度陕西省科学技术奖励名单2022-04-16

- 重庆南川开展蓝天、碧水、净土行动扮靓城市2022-04-16

- 贵州金沙:合作社为媒 校企联合进村寨助推2022-04-16

- 南昌公积金市城区办事大厅暂停线下业务办理2022-04-16

- 陕西故事我来讲|赵振华:接连照顾亲人16年2022-04-16

- 「今日天气预报」周口2022年04月16日天气预2022-04-16

- 「今日天气预报」济源2022年04月16日天气预2022-04-16

- 安阳市人大常委会评议市人防办和市林业局工2022-04-16

- 立方风控鸟·早报(4月16日)2022-04-16

- 安阳市人大常委会召开评议市教育局工作动员2022-04-16

- 西安实行临时管控:非必要不外出2022-04-16