今年以来,美国股市的持续震荡下跌让很多投资者感到措手不及。

机构投资者对股市的走向也莫衷一是。在通胀没有明显好转之前美国股市预计仍以震荡下行为主,通胀的好转预计将带来对美联储货币政策预期的改变,进而有利于股市筑底。

不可否认,美联储在疫情暴发后开启的超宽松货币政策是美国股市从2020年3月中旬至去年年底不断走高的最大利好。刺激措施下经济过热带来的高通胀迫使美联储不得不在今年3月中旬开始加息,并在5月初的议息会议上加码。

今年以来,国债收益率显著走高并多次出现倒挂,货币政策的实际收紧和外部利空因素刺激美国股指震荡下行。尽管美联储在去年四季度逐渐释放货币政策正常化信息时做了较为充分的沟通,但最终仍然无法避免这一巨大利空对股市的冲击。

瑞银集团金融服务公司美洲地区股票策略负责人大卫·莱夫科维茨10日表示,上市公司市盈率下降的一大原因是利率升高。美国上市公司在2020年和2021年受益于实际利率的下降,但随着美联储开始实施货币政策正常化措施,实际利率升高,股票估值自然受到挤压。

大幅下跌后的强力反弹给不少投资人带来假象,此时仍在市场中活跃的投资者很容易陷于被动,而一些前一轮上涨中赚得盆满钵满的投资者已经在去年下半年就选择极为保守的策略。多家机构认为,美国股市仍然处于探底过程中,市场震荡还将继续。

瑞士信贷技术分析师大卫·史奈顿表示,到目前为止,股市下跌由成长类、科技类和周期性股票驱动。这些板块今后会进一步走弱并跑输大市,价值股可能在接近形成绝对价值意义上的重要顶部,一些防御性板块也可能要形成顶部。

应对美国通胀是美联储关注的重心,也是美国联邦政府的头等要务。因而,通胀走势对于美联储货币政策走向的预期有至关重要的作用。

此外,美联储将从6月1日开始削减其负债表,并在9月加大每月缩表力度,美国股市面临的流动性利空还远未结束。

截至9日,标普500指数已经从今年一月初的历史高点累计下跌了16.79%,小于2018年加息周期时19.8%的最大累计跌幅,但大于2016年大宗商品危机时14.2%的最大累积跌幅。

莱夫科维茨认为,标普500指数的下跌完全反映的是估值的下降。考虑到该指数成分公司远期市盈率已经从21.3倍降至16.9倍,而今年以来该指数成分公司的远期盈利预期实际上增加了6%,标普500指数成分企业估值的降幅已经超过20%。

如果美国经济真的随美联储加息而陷入衰退,标普500指数的跌势可能还将继续。鉴于该指数在疫情暴发前处于3300点上方,考虑到过去两年多企业盈利的增长,一些市场人士认为3800点左右是较为合理的估值水平。实际上,股市超跌很常见,市场能否在这一水平附近筑底仍有待观察。

-

千味央厨:防疫和生活物资充足,可保障一线员工防疫、生产、生活需求

头条 22-05-09

-

“拿下”国产新冠口服药!刚刚,300亿医药股强势涨停!新冠药概念集体爆发,最强者已11天9涨停!

头条 22-05-09

-

海关总署:严防不明原因儿童急性重型肝炎传入

头条 22-05-09

-

截至5月9日8时,许昌市本轮疫情共报告“65+107”例

头条 22-05-09

-

江苏扬州:取消大专及以上人才、二孩及以上家庭市区买房限购政策

头条 22-05-09

-

建行河南省分行架起线上金融服务桥

头条 22-05-09

-

三天授信10亿余元 中原银行郑州分行争分夺秒抗疫情 服务实体勇担当

头条 22-05-09

-

快手发力房产经纪业务 线上卖房再添互联网玩家?

头条 22-05-09

-

北京:将建设北交所上市重点企业储备库

头条 22-05-09

-

中原银行明起发行30亿元金融债,申购区间2.50%~3.50%

头条 22-05-09

-

上海:5月8日最新“三区”划分,防范区46464个

头条 22-05-09

-

北京推动个人名下第二辆及以上小客车有序退出

头条 22-05-09

-

北京朝阳:对承租国有房屋的服务业中小微企业和个体工商户减免6个月租金

头条 22-05-09

-

国家卫健委:昨日新增本土确诊病例401例 本土无症状感染者3859例

头条 22-05-09

-

官宣!济源全部阴性

头条 22-05-09

-

央行今日开展100亿元7天期逆回购操作

头条 22-05-09

-

许昌通报53例感染者活动轨迹,涉及学校、电影院、餐馆等

头条 22-05-09

-

江南华南将迎今年入汛以来最强降雨

头条 22-05-09

-

河南昨日新增本土确诊病例14例、本土无症状感染者46例

头条 22-05-09

-

字节系批量更名“抖音”,或在香港上市,创始人刚刚晋身中国互联网首富!

头条 22-05-09

-

安伟暗访督导疫情防控并召开专题会和视频调度会议

头条 22-05-09

-

立方风控鸟·早报(5月9日)

头条 22-05-09

-

上海昨日新增本土确诊病例322例、无症状感染者3625例

头条 22-05-09

-

郑州新增10例确诊病例和9例无症状感染者,活动轨迹公布

头条 22-05-09

-

就地转岗变身“红马甲” 大河网络传媒集团青年记者投身抗疫一线显担当

头条 22-05-09

-

我的战“疫”志愿者日记:疫情汹涌下 红马甲成了稀缺品

头条 22-05-09

-

我的战“疫”志愿者日记:闻风而动 听令而行

头条 22-05-09

-

我的战“疫”志愿者日记:上岗首日,为居民解答疑惑需要更多耐心

头条 22-05-09

-

我的抗“疫”志愿者日记:社区工作最重要的是耐心

头条 22-05-09

-

郑州发布85号通告:部分区域实行分类管理

头条 22-05-08

-

突发!百果园遭上海消保委点名:不能一味追求扩张速度!啥情况?

头条 22-05-08

-

李家超当选香港特别行政区第六任行政长官人选

头条 22-05-08

-

河南交通投资集团10亿元超短融完成发行,由浦发银行牵头主承销

头条 22-05-08

-

上海:这些人员因疫情影响未及时还款,不作逾期记录报送

头条 22-05-08

-

志愿服务、爱心捐赠,郑州控股多措并举助力疫情防控

头条 22-05-08

-

河南:国内首家国有第三方检测公司固定实验室启用,将在全省布局核酸采样亭

头条 22-05-08

-

最新!许昌市本轮疫情共报告本土确诊58例、无症状感染者100例

头条 22-05-08

-

国家卫健委:昨日新增本土确诊319例 新增本土无症状感染者4065例

头条 22-05-08

-

河南昨日新增本土确诊25例,本土无症状感染者76例

头条 22-05-08

-

郑州方舱医院正抓紧建设,5月15日一期工程将基本具备交付条件

头条 22-05-08

-

何雄主持召开全市疫情防控工作调度会议

头条 22-05-08

-

平顶山新增1例无症状感染者,活动轨迹公布

头条 22-05-08

-

郑州通报40个新增病例活动轨迹

头条 22-05-08

-

濮阳市新增4例无症状感染者,活动轨迹公布

头条 22-05-08

-

最新!郑州市对部分区域实行分类管理

头条 22-05-08

-

两协会:演员片酬等劳务收入不得用现金支付

头条 22-05-08

-

防疫不误农时,河南农担扛起金融稳粮助农责任

头条 22-05-08

-

刘凯任吉林省副省长

头条 22-05-08

-

比亚迪深夜回应“排放超标引起流鼻血”:属于恶意捏造关联

头条 22-05-08

-

郑州银行小企业金融服务中心:金融服务不间断 助力防疫显担当

头条 22-05-07

-

利率3.45%,郑州经开投发成功发行5亿元PPN

头条 22-05-07

-

宝马集团首席财务官彼得:中国今后数年都将保持全球最大新能源车市场

头条 22-05-07

-

王林清受贿、非法获取国家秘密案一审宣判 决定执行有期徒刑十四年

头条 22-05-07

-

门店出售隔夜果切,百果园致歉称已停业整顿

头条 22-05-07

-

时隔两年重回线下,今年巴菲特股东大会有哪些看点?

头条 22-04-30

- 美股震荡下行 受困通胀压力有利于股市筑底2022-05-13

- 就业优先政策重在落地见效 需要全社会凝聚2022-05-13

- 失业保险新政出炉提出8条具体举措 预计释2022-05-13

- 中央财办:加快落实已经确定的政策 抓紧谋2022-05-13

- 国企改革三年行动收官迎考 重组混改大戏连2022-05-13

- 特困行业阶段性实施缓缴企业社会保险费政策2022-05-13

- 加快推进重大水利工程开工建设 今年重大水2022-05-13

- 上市公司积聚创新动能 科技创新类上市公司2022-05-13

- 中消协发布“五一”消费维权舆情分析报告 2022-05-13

- 商务部:前4月吸收外资4786.1亿元 同比增20.5%2022-05-13

- 教育部强化校外培训投诉举报问题核查处置 2022-05-13

- 陕西实施“十大行动”促毕业生就业 组织高2022-05-13

- 广东省第十一届大学生运动会“云端”开幕2022-05-13

- 财政部下达70亿元支持县中改善基本办学条件2022-05-13

- 宁夏教育厅发布防范校外培训风险“十条”建2022-05-13

- 陕西省首届省域全覆盖“直播带岗”系列招聘2022-05-13

- 山西:确保“双减”工作扎实有效 全面构建2022-05-13

- 河南鹤壁:护航行动为学生破解“心”难题 2022-05-13

- 《校园新冠肺炎疫情防控健康科普系列挂图》2022-05-13

- 财政部下达2125亿元加快推进义务教育优质均2022-05-13

- 《剑网3缘起》今日震撼公测 十重活动豪礼2022-05-13

- 浙江出台27条政策 预计今年为企业减负将超2022-05-13

- 浙江省启用移动式核酸“采样小屋” 最大限2022-05-13

- 浙江未成年人思想道德建设十件实事发布2022-05-13

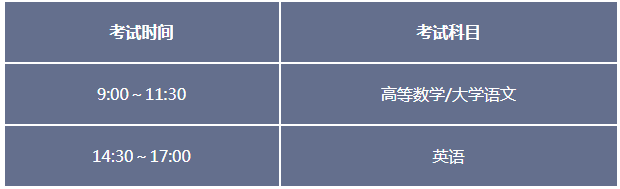

- 浙江省2022年普通高校专升本考试5月14日开2022-05-13

- “520”结婚登记预约爆满 深圳民政局最新2022-05-13

- 深圳印发2022年重大项目计划 安排项目8832022-05-13

- 深圳持续推进卫生健康事业高质量发展 不断2022-05-13

- 报名时间有变化!宁波5区均未发布2022年义2022-05-13

- @广大市民 宁波打击整治养老诈骗专项行动2022-05-13