【大河财立方消息】3月29日,郑州航空港兴港投资集团披露2022年度第一期超短期融资券募集说明书。

募集说明书显示,该期超短融注册金融为66亿元,本期发行金额为15亿元,发行期限为235天,起息日至兑付日为2022年3月31日至2022年11月21日。主承销商及簿记管理人为平安银行,联席主承销商为交通银行。

经中诚信国际信用评级有限责任公司综合评定,兴港投资集团主体信用级别为AAA,评级展望为稳定。

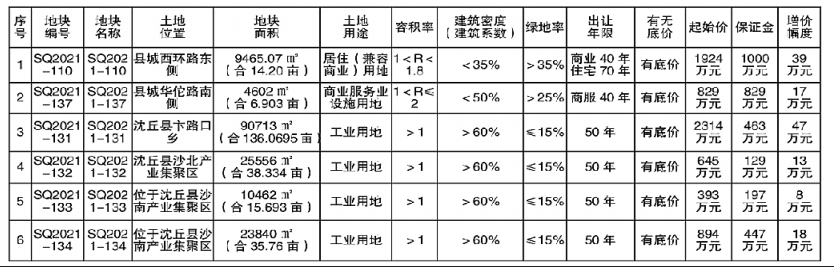

据悉,该期发行金额15亿元将全部用于偿还发行人债券本息。偿还银行间债务融资工具明细如下:

兴港投资集团表示,该期超短期融资券的偿债资金将主要来源于发行人日常经营所产生的营业收入及现金流。2018~2020年及2021年1~3月,发行人主营业务收入分别为 2,691,090.56万元、3,039,610.75万元、3,624,631.79万元和807,335.07万元,发行人经营活动现金流入金额分别为4,155,358.92万元、4,428,814.29万元、4,473,580.43万元和1,270,978.05万元,呈逐年增长态势。

责编:杨志莹 | 审核:李震 | 总监:万军伟

-

兴港投资集团拟发行15亿元超短融,用于偿还债券本息

头条 22-03-29

-

安徽ETC暂停微信支付 微信支付:无奈,单方面被终止协议

头条 22-03-29

-

郑东新区“万人助万企”线上银企对接明日举办,多元金融助力企业发展

头条 22-03-29

-

漯河市临颍县新增1例无症状感染者轨迹公布

头条 22-03-29

-

深圳市住建局回应“二手房参考价将上调3%~5%”:会适时做出相应调整

头条 22-03-29

-

焦作紧急出台金融十条举措 对受疫情影响较大企业下调贷款利率

头条 22-03-29

-

安阳开出今年首张向未成年人销售电子烟罚单

头条 22-03-29

-

郑州市对所有符合条件的小微企业一次性退还存量留抵税额

头条 22-03-29

-

郑州又一家企业冲刺北交所IPO!拟建40万克拉培育钻石项目

头条 22-03-29

-

深创投旗下洛阳基金遭人冒用信息?公司回应:只进行投资业务

头条 22-03-29

-

辽宁省副省长郝春荣被查!

头条 22-03-29

-

河南拟立法明确餐饮业“口罩规范”:不给服务人员提供口罩将被罚

头条 22-03-29

-

总投资1228亿元!南阳“云签约”117个项目

头条 22-03-29

-

国家卫建委:昨日新增本土确诊病例1228例 本土无症状感染者5658例

头条 22-03-29

-

商丘召开经济运行调度周例会:坚持目标导向和项目为王

头条 22-03-29

-

郑州市:2022年力争新培育高新技术企业1000家以上

头条 22-03-29

-

河南昨日新增本土确诊病例3例 本土无症状感染者8例

头条 22-03-29

-

自查报备!河南3地通报多人活动轨迹

头条 22-03-29

-

全国跨境电商“大考”出炉:郑州综试区位居第一档

头条 22-03-29

-

隔夜欧美·3月29日

头条 22-03-29

-

上海昨日新增本土新冠肺炎确诊病例96例、无症状感染者4381例

头条 22-03-29

-

立方风控鸟·早报(3月29日)

头条 22-03-29

-

贵州茅台自建电商平台将冲击传统渠道?经销商称短期不太可能

头条 22-03-29

-

建业地产2021年营收419.59亿,短期有息负债下降55.7%

头条 22-03-29

-

贵州茅台:2021年实现营业总收入1094.6亿元,利润总额745.2亿元

头条 22-03-28

-

宇通客车2021年净利润6.14亿元,同增18.95%,拟10派5元

头条 22-03-28

-

平煤股份2021年净利29.22亿元,同增110.61%,拟10派7.6元

头条 22-03-28

-

国有大行2021年首份答卷:交行业绩创近9年新高,实体经济融资总量超万亿

头条 22-03-28

-

第40届中国洛阳牡丹文化节将推迟至明年举办

头条 22-03-28

-

神火股份2021年净利32.34亿元,大增802.57%

头条 22-03-28

-

科技企业地图报告发布,河南科技企业数量全国排第十

头条 22-03-28

-

立方风控鸟·晚报(3月28日)

头条 22-03-28

-

郑州新增2例无症状感染者,活动轨迹公布

头条 22-03-28

-

宇通重工:累计获政府补助3285.45万元

头条 22-03-28

-

万洲国际2021年营收272.93亿美元 净利润10.43亿美元

头条 22-03-28

-

郑煤机2021年净利润19.48亿元,拟分红7.74亿元

头条 22-03-28

-

郑煤机拟使用50亿元闲置资金进行委托理财

头条 22-03-28

-

郑州临空生物医药园:“链”出新动力,再造全省中试基地新优势

头条 22-03-28

-

《中国婚姻家庭报告2022版》发布,梁建章等提出七大建议促婚育

头条 22-03-28

-

江苏严肃查处苏州四季开源酒店辅房坍塌事故案相关责任人

头条 22-03-28

-

河南省农业农村厅召开座谈会,听取秋乐种业、金苑种业两家企业上市进展

头条 22-03-28

-

一碗预制菜,不同零售渠道的多样“吃”法 | 豫见预制菜④

头条 22-03-28

-

盲盒有多赚钱?泡泡玛特2021年盈利8.54亿元,毛利率64.7%

头条 22-03-28

-

双汇发展:2021年净利润48.7亿元,拟分红44.97亿元

头条 22-03-28

-

网红奶茶翻车!古茗奶茶因偷逃税被罚超1161万元

头条 22-03-28

-

9天9涨停、董事长精准减持,北玻股份引监管关注:是否存在内幕交易

头条 22-03-28

-

免高速费!2022年清明假期河南高速出行提示来了

头条 22-03-28

-

许昌东兴开发建投拟发行15亿元私募债获上交所受理

头条 22-03-28

-

刚刚,洛阳发布最新一批人事任免

头条 22-03-28

-

开封城市运营投资集团拟发行6亿元中票

头条 22-03-28

-

漯河市关于新增1例无症状感染者的情况通报

头条 22-03-28

-

泡泡玛特2021年净赚8.54亿元,大增63.2%

头条 22-03-28

-

超5000亿资产的银行,原董事长落马!

头条 22-03-28

-

新郑市政通投资控股有限公司拟发行23.2亿元私募债获上交所受理

头条 22-03-28

-

农业农村部:严厉打击种业假冒伪劣套牌侵权违法犯罪行为

头条 22-03-28

- 兴港投资集团拟发行15亿元超短融,用于偿还2022-03-29

- 许昌体育会展中心综合馆项目组织开展钢筋焊2022-03-29

- 卷羽鹈鹕再现郑州,它有个绝招叫“滤水吞鱼2022-03-29

- 基层矛盾纠纷排查化解年︱双龙湾司法所为民2022-03-29

- 保定公安交警推出违停执法新模式 短信提2022-03-29

- 奔驰4S店用拆车件维修,车主维权被刷新三观2022-03-29

- @餐饮服务从业人员,河南拟将“戴口罩”入2022-03-29

- 身边财经 | 茅台自营电商“i茅台”上线,2022-03-29

- “郑州12345”APP来了,在线受理工商、医疗2022-03-29

- “郑州12345”APP来了,在线受理工商、医疗2022-03-29

- 河北省继续全面推进生活垃圾分类 建设52022-03-29

- 《河北省“十四五”时期“无废城市”建设工2022-03-29

- 天津市将探索建立“树长制” 做到“一树一2022-03-29

- 北京推进历史建筑挂牌保护 按照“一栋一档2022-03-29

- 北京继续实施尾号限行措施 限行时间为7时2022-03-29

- 北京推出购房资格绿码服务 购房资格核验半2022-03-29

- 深圳小微企业融资担保业务降费奖补启动申报2022-03-29

- 深圳市大力扶持对外投资合作项目 对外承包2022-03-29

- 《深圳市气象灾害风险提示(2022年版)》印2022-03-29

- 事关清明安全祭扫,多地发布最新通知2022-03-29

- 事关清明安全祭扫,多地发布最新通知2022-03-29

- 防患未“燃” 筑牢森林安全“防火墙” 他2022-03-29

- 罕见!7只白鹇同框现身云南无量山觅食2022-03-29

- 南京新增本土无症状感染者1例 活动轨迹公布2022-03-29

- 事关清明安全祭扫,多地发布最新通知2022-03-29

- 新增96+4381!笋、娃娃菜、鸡蛋、土豆、面2022-03-29

- 营口本轮疫情首日实现社会面清零2022-03-29

- 喝“网红”泻药当心肠子变黑 预防便秘饮食2022-03-29

- 心衰女子小腿比大腿粗 胸科医院成功手术告2022-03-29

- 清明养生注重保肝养肝 推荐食用爆海蜇香芹2022-03-29