面对不断攀升的车险欺诈案件,财险公司在防控理赔欺诈过程中面临着诸多痛点,例如:高度依赖理赔人员现场查勘定损、人工后台审核,流程繁琐效率低;车险欺诈多为成熟团伙作案或内外勾结作案,识别愈发困难;理赔需经调度、查勘、审核等多个环节,欺诈渗漏较高,多数财险公司尚未建立完整的保险风控流程体系。

随着大数据、人工智能技术越来越多地运用于风险管理,以及市场成熟度和集中度的逐渐提升,针对上述模式单一、识别困难、风控体系缺失等痛点,如果能建立一套智能化、数字化及线上化的风控体系,从事前、事中、事后多方位进行风险智能管控,将大大提升对车险欺诈案件的预测和识别能力。

作为国内领先的人工智能与大数据应用平台,百融云创依托行业领先的数据能力、模型能力和系统能力,构建一套完整的车险智能反欺诈风控体系,为车险欺诈识别提供了行之有效的解决方案。

针对个案欺诈,百融云创基于和多家大型保险公司合作经验,已开发车险反欺诈标准模型。对于欺诈样本量积累少、不支持定制化模型的公司,可对理赔数据进行简单加工后,直接套用标准评分卡模型;而对于欺诈样本足够的公司,进行定制化建模,可获得更优的模型效果。

针对团伙欺诈,百融云创输出模型能力,利用保险公司数据搭建基于社交网络分析的团伙反欺诈系统。系统每天自动跑批,输出关系网中的可疑子网络及涉及到的节点(人、案件、理赔员等)。

百融云创致力于将自身建模能力输出给合作客户,通过定制模型、模型应用、模型维护和建模团队培训的四阶梯服务,最终实现客户建模团队的能力建设和能力提升。

同时,依托百融云创多维大数据的优势,引入信用等级、财务状况、消费习惯、团伙欺诈等“从人因子”,为客户量身定制车险反欺诈评分,从人员的角度挖掘车险案件的风险点,弥补了保险公司仅用理赔案件信息来进行欺诈识别的短板。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

-

美国爸爸辅导孩子写汉字气到崩溃一行字写了3小时!网友:这跟国籍无关

头条 22-01-20

-

绝望! 女子隔离14天通过监控看狗子把家拆完 网友:感到“崩溃”

头条 22-01-20

-

辽宁沈阳男子冬天醉卧路边冻掉4根手指!网友:多亏被人发现

头条 22-01-18

-

重庆一孕妇剪毁婚庆店内32件婚纱礼服当事人发文

头条 22-01-17

-

中国空间站与国际空间站一张对比图火了 网友直呼:画面引起舒适

头条 22-01-13

-

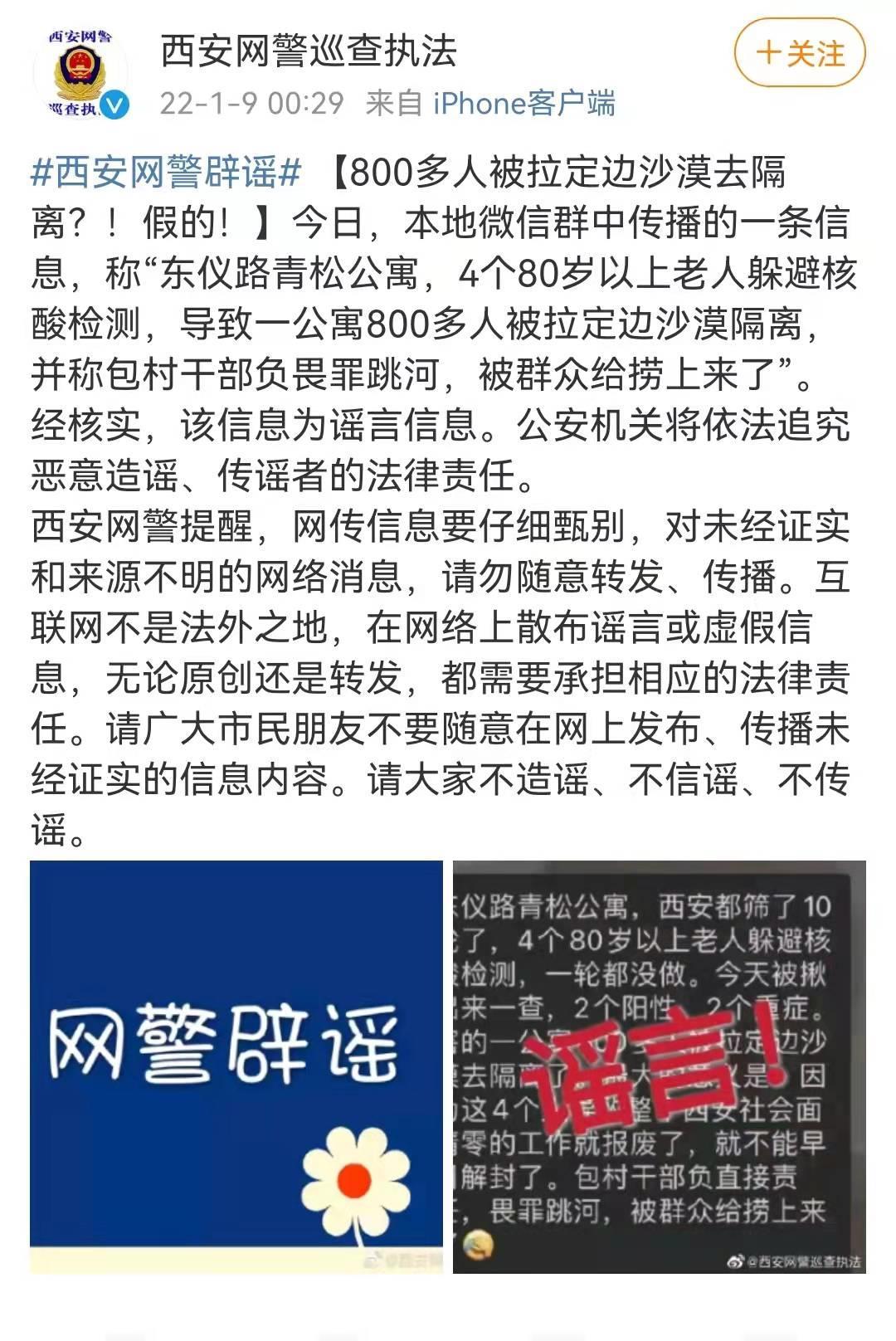

辟谣!800多人被拉定边沙漠去隔离?西安网警:假的!

头条 22-01-11

-

生日蛋糕上插满课本男孩崩溃大哭 妈妈:想提醒他好好复习

头条 22-01-11

-

男子地铁摸女性屁股被扇3分钟耳光?警方通报

头条 22-01-06

-

天津高速现驼鸟奔跑 官方回应:系车主运输途中不慎掉落已被车主领回

头条 22-01-05

-

长得挺特别!菠萝味草莓一斤150元 网友:直接买个菠萝吃不好吗

头条 22-01-05

-

“秦始皇”做核酸珍贵画面流出?逗乐网友!调侃:“秦始皇也要核酸了!”

头条 21-12-31

-

985大学硕士妈妈吐槽儿子是学渣:他爸气得2次心梗!以后只希望孩子健康成长

头条 21-12-31

-

查干湖“头鱼”拍出299.9999万的天价!网友:怎么吃才体现它的身价

头条 21-12-29

-

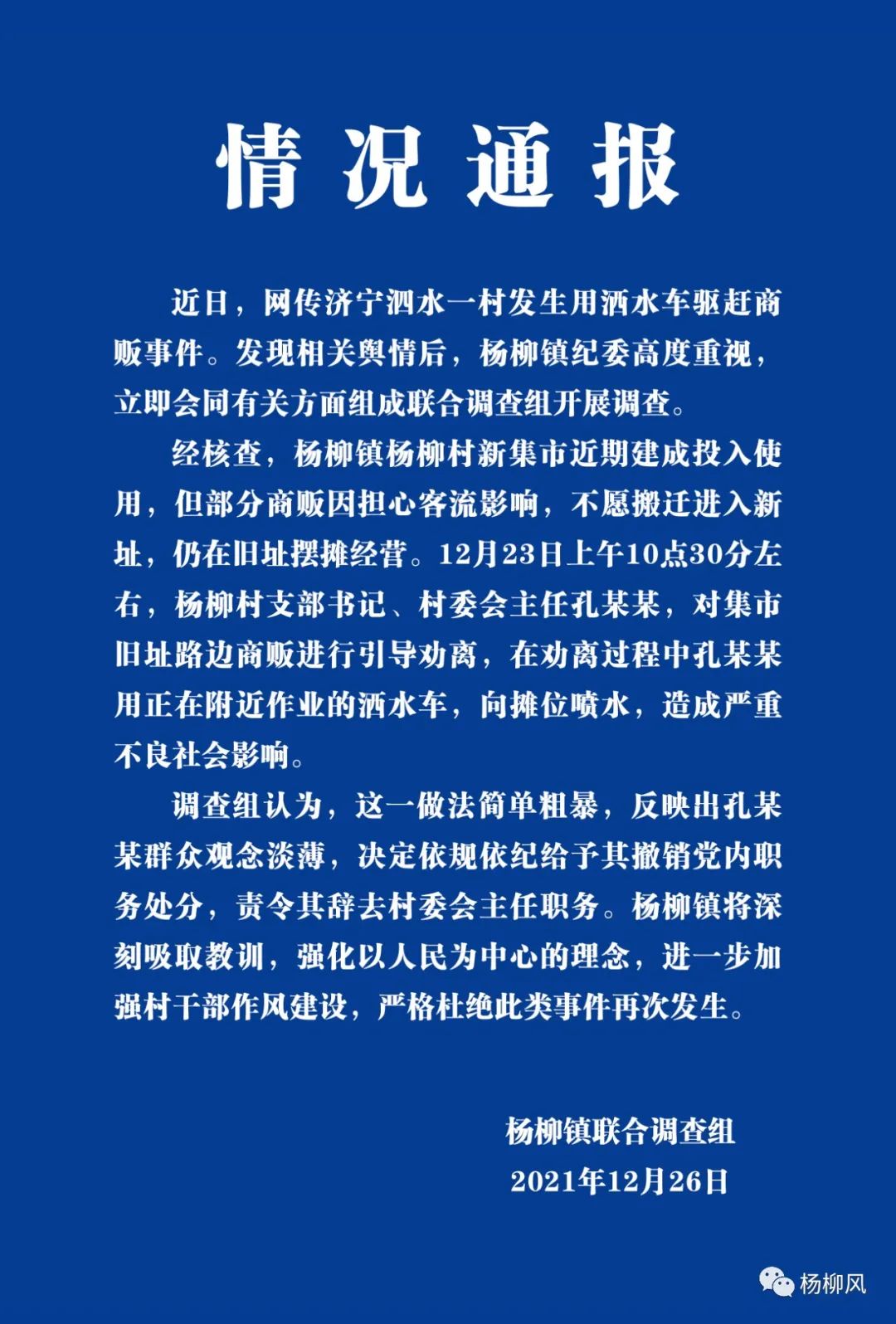

村主任用洒水车向摊位喷水?官方回应:责令其辞去村委会主任职务

头条 21-12-27

-

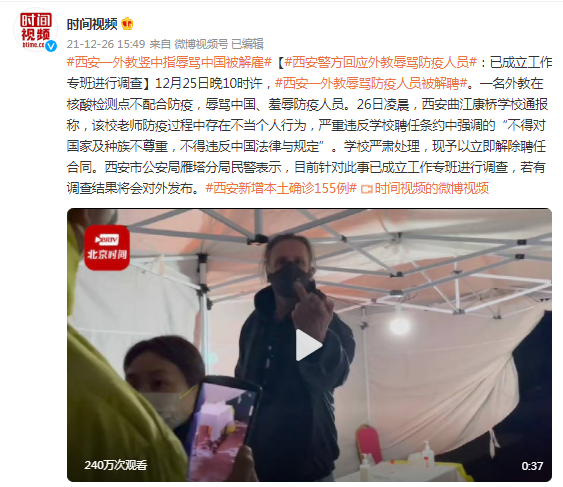

“外教辱骂防疫人员”,西安警方回应:已成立工作专班进行调查

头条 21-12-27

-

破防了!91岁奶奶和8岁猫咪的对话让人泪崩 网友:祝愿老人健康长寿

头条 21-12-23

-

5岁女童配合消防员教科书式自救 网友点赞:很勇敢!

头条 21-12-23

-

大爷被困电梯淡定唠嗑等救援 网友:为大爷的冷静沉着点赞!

头条 21-12-22

-

男子4万元存款18年后却被银行告知存款已被支取仅剩10块钱 法院:银行赔!

头条 21-12-20

-

深圳一男子加油站拔油枪点燃后逃跑 警方已介入调查纵火人员已锁定

头条 21-12-17

-

这位感动千万抖音网友的河南“留虾女孩” 入选央视年度短片《2021看见笑容》

头条 21-12-17

-

泪目!95岁妈妈病床前亲吻74岁生病的女儿 网友:孩子不管多大都是妈妈的宝贝

头条 21-12-15

-

川妹子抽中50颗榴莲直呼吃不完!网友:可以共享你的负担吗?

头条 21-12-15

-

河南省政府发布2022年元旦放假通知

头条 21-12-15

-

濮阳市聚碳新材料产业联盟成立

头条 21-12-15

-

周口机场预计什么时候建好?都有到哪些城市的航线?官方回复来了

头条 21-12-15

-

预计明年超50家企业回归,瑞银称中概股H股上市将继续升温

头条 21-12-15

-

新乡发现一境外输入奥密克戎病例密接者,活动轨迹公布

头条 21-12-15

-

河南:中药配方颗粒不得在医疗机构以外销售

头条 21-12-15

-

中原环保完成发行5亿元超短融,利率2.95%

头条 21-12-15

-

南阳市政府将与中车四方所在新能源装备等领域开展深入合作

头条 21-12-15

-

郑州出台新措施:公租房可“掌上”缴租秒办理

头条 21-12-15

-

国家统计局:11月社会消费品零售总额增长3.9%

头条 21-12-15

-

中国11月规上工业增加值同比增长3.8%

头条 21-12-15

-

1207万!全年就业超额完成预期目标

头条 21-12-15

-

河南凯旺科技公开发行2396万股新股,获6321.47倍申购

头条 21-12-15

-

事关货币政策、房地产、全面注册制,一行两会划定明年工作重点

头条 21-12-15

-

隔夜欧美·12月15日

头条 21-12-15

-

多部委密集部署明年工作!三大看点值得关注

头条 21-12-15

-

立方风控鸟·早报(12月15日)

头条 21-12-15

-

医药巨头今日登陆科创板!高瓴重仓"陪伴",引入"绿鞋"机制

头条 21-12-15

-

皮海洲:临门一脚踏刹车!龙竹科技终止转板说明了什么

头条 21-12-15

-

立方风控鸟·晚报(12月14日)

头条 21-12-14

-

成渝地区双城经济圈建设2022年拟推进160个重大项目,投资约2万亿元

头条 21-12-14

-

总投资额超百亿!中建七局接连中标两个EPC总承包项目

头条 21-12-14

-

2022年部分地方债提前下达,财政提前发力稳经济

头条 21-12-14

-

信阳华信投资集团10亿元中票完成发行,利率3.70%

头条 21-12-14

-

新强联拟择机出售所持明阳智能股票

头条 21-12-14

-

洛阳新强联拟亿元入股山东拟IPO公司,持股4.50%

头条 21-12-14

-

焦作在这场推介会上现场签约28个项目,总投资240亿元

头条 21-12-14

-

河南7种轻微交通违法可免罚

头条 21-12-14

-

广州高校发现古墓考古专业出动!网友:这不巧了嘛!毕业论文自己找来了

头条 21-12-14

-

浙江乐清民警自曝37岁未婚救下轻生女子 网友:一定要最爱自己

头条 21-12-14

-

画面感太强!主人出差猫咪打开水龙头把家淹了 网友:当然是原谅它

头条 21-12-09

-

8岁双胞胎姐妹玩捉迷藏捡到20万摆地摊妈妈报警找失主 网友纷纷点赞

头条 21-12-08

- “我钱都去哪了?”2021年居民消费榜告诉你2022-01-21

- 香港果断扑杀约2000只仓鼠引发争议,港媒:2022-01-21

- 云南破获特大毒品案 姐弟三人运毒被抓获2022-01-21

- 香港美国商会最新调查:在港美企对香港前景2022-01-21

- 农业农村部:春节期间“菜篮子”产品供应总2022-01-21

- 数据看春运丨今年春运客流状况如何?天气影2022-01-21

- 天津本轮本土疫情第261-300例阳性感染者活2022-01-21

- 香港教大不再承认学生会地位2022-01-21

- 2021年北京上海GDP突破四万亿!2022-01-21

- 王嘉尔接受《环球时报》专访:“风花雪月”2022-01-21

- 21日零时解封!深圳本轮疫情首批解封封控区2022-01-21

- 网传北京“丰铭大厦因疫情被封”,当事物业2022-01-20

- 寒假到来,假期如何做好防疫?大学生能否返2022-01-20

- 天津第281-320例阳性感染者详情公布2022-01-20

- 北京市肛肠医院(北京市二龙路医院) 全员核2022-01-20

- 北京至成都航班出现疑似发动机故障信息,四2022-01-20

- 1月20日8时至20时,珠海市新增1例新冠肺炎2022-01-20

- 关于加强北京2022年冬奥会和冬残奥会期间寄2022-01-20

- 香港商业电台主持人以不当言论形容东方人被2022-01-20

- 六项举措 做好春节期间务工人员流动相关工2022-01-20

- 广西宁明第二轮全员核酸检测已出结果1648102022-01-20

- 宁波市海曙区通报1起新冠核酸检测异常结果2022-01-20

- 河南省生殖医院就20日上午发布官微内容致歉2022-01-20

- 1万吨储备菜将低于市场零售价投放 “2022022-01-20

- 山西发布道路结冰黄色预警 注意防范2022-01-20

- 坚定主心骨 汇聚正能量 为实现“两个确保2022-01-20

- 家长催婚有多拼?高校曝光学霸大数据,而评2022-01-20

- 河南院校类职业技能等级认定机构备案工作开2022-01-20

- 北京行程卡已带星,影响出行吗?2022-01-20

- 港媒:中国香港队滑雪运动员备战北京冬奥,2022-01-20